天风证券近期在研报《宠物产业深度研究系列之四:日韩宠物产业发展给我们带来哪些启示?》中预测,随着年轻人收入增长及住房条件改善,养宠意愿将转化为实际养宠行为,宠物数量不断增长,叠加了食品渗透率及支出水平的提升,预计未来10年,中国的宠物食品市场规模将超过1300亿元。

在邻国日本和韩国,宠物行业的发展各有不同。日本宠物行业已经发展成熟,近10年日本宠物数量呈缓慢下滑趋势,但宠物主消费意愿强,单只宠物的平均消费增长成为宠物行业的增长驱动力;韩国家庭养宠率已经接近30%,市场规模持续增长,预计未来仍保持10%以上的增速,同时宠物数量的增长推动了宠物食品行业的快速发展。

日本:平均消费增长是近十年行业驱动力

1、宠物数量持续下滑,猫和小型犬更受欢迎

2017年,日本宠物数量约为1946.8万只,其中宠物猫的数量约为988.6万只,宠物犬约为958.2万只,宠物猫的数量首次超过了宠物犬。总的来看近十年间,日本宠物数量呈持续下滑的趋势,其中宠物犬的跌幅最为明显,与2008年相比2017年宠物犬下滑26.9%,而同期宠物猫下滑9.2%。

2、市场规模:宠物主消费意愿强,每年花费1.5万亿日元

2、市场规模:宠物主消费意愿强,每年花费1.5万亿日元

日本宠物市场规模已趋于稳定,单只宠物的平均消费增长成为了近十年行业增长的驱动力。

2017年日本宠物行业市场规模约15135亿日元(约合人民币920亿元),同比增长仅1%。2003-2007年日本宠物市场规模复合增速约为3.2%,但是随着2008年之后宠物数量的逐渐减少,市场增速出现了下滑,过去十年间复合增速仅为1.1%。

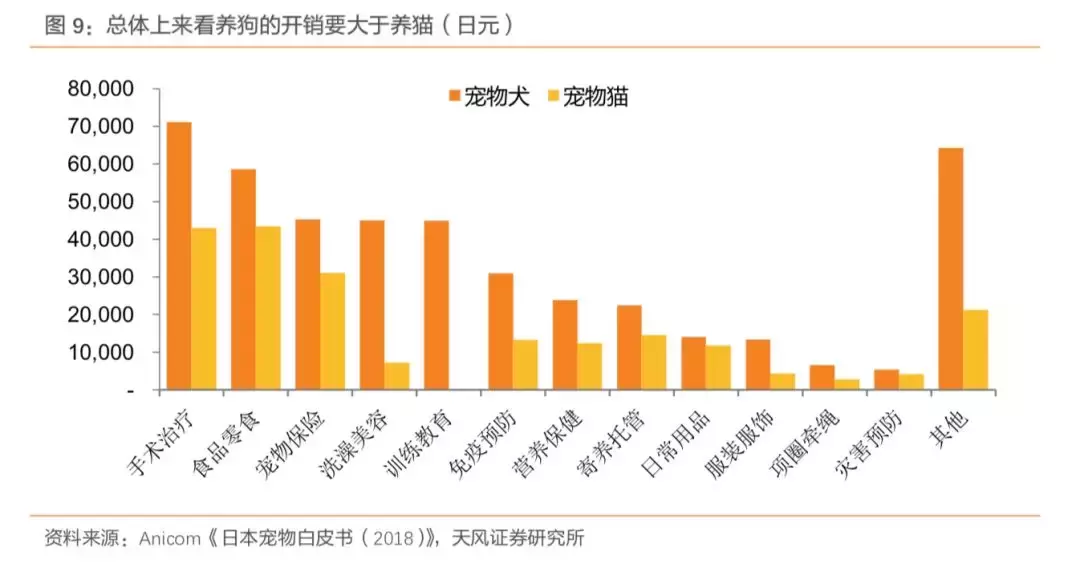

宠物主愿意为宠物消费,整体消费水平高。从Anicom对日本宠物主过去一年宠物相关消 费的调查来看,宠物犬合计约45万日元(约合人民币2.7万元),宠物猫合计约21万日元(约合人民币1.3万元),宠物犬的消费金额约为宠物猫的两倍,其中医疗、服务的差别最为明显。

3、宠物食品:国产品牌竞争力强

3、宠物食品:国产品牌竞争力强

宠物食品消费量下滑,导致市场增长近乎停滞。根据欧睿国际的数据统计,2017年日本宠物食品市场终端口径的规模约为37.4亿美元(约合人民币254亿元),同比增长约为0.3%,过去5年复合增速仅为0.2%。增长停滞的最主要原因是宠物数量特别是宠物犬的减少,导致了宠物食品消费量的下滑。

根据日本宠物食品协会的数据,2016年日本宠物粮消费量约为56.9万吨,同比下降0.7%,其中狗粮29.5万吨,同比下降4.0%,猫粮27.4万吨,同比增长3.1%。过去二十多年里,日本猫粮消费量稳中有升,但由于宠物犬越养越少、越养越小,日本狗粮的消费量大幅下滑,导致了宠物食品消费量的下降。

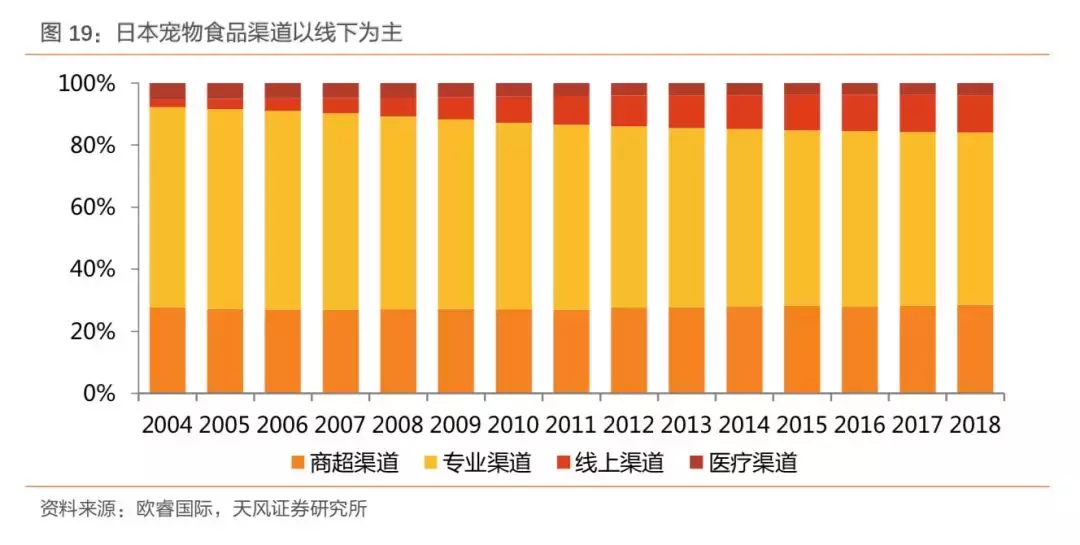

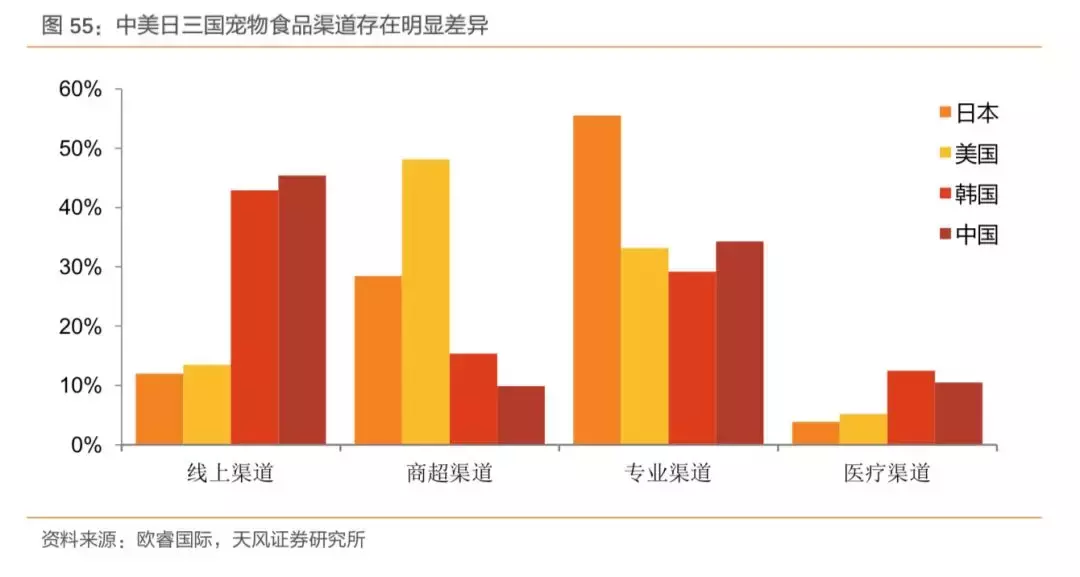

渠道上看,尽管过去几年线上渠道增长明显,但是线下渠道仍为日本宠物食品销售的主要渠道。在线下各种渠道中,专业渠道是份额第一的渠道。2018年线上渠道占比12%,线下渠道占比88%,其中商超渠道占比28.6%,专业渠道占比55.5%,医疗渠道占比3.9%。

渠道上看,尽管过去几年线上渠道增长明显,但是线下渠道仍为日本宠物食品销售的主要渠道。在线下各种渠道中,专业渠道是份额第一的渠道。2018年线上渠道占比12%,线下渠道占比88%,其中商超渠道占比28.6%,专业渠道占比55.5%,医疗渠道占比3.9%。

巨头并购及推新使集中度稳步提升。2017年CR3/CR5/CR10分别达到42.2%/52.6%/67.0%,其中,2014年4月玛氏收购宝洁在欧洲以外的宠物食品业务,提升了玛氏在日本市场的市占率;而2015年以来尤妮佳凭借着Best Balance新系列产品以及Grand Deli高端产品的成功(2015-2017年,两个品牌市占率合计提升2%),也使得市占率有所提升。

品牌格局分散,公司份额集中。与美国宠物食品行业类似,日本宠物食品市场也呈现出“品牌分散、公司集中”的格局,大多数公司都选择了多品牌策略,其中品牌CR10为36.4%,而公司CR10为67.0%。从具体公司来看,玛氏份额领先占比达到20.1%,日本本土公司尤妮佳紧随其后,占比13.0%,而高露洁凭借希尔斯(日本第一品牌占比7.0%)在日本的热捧,以9.1%的份额排名第三。

在日本,国产与进口品牌分庭抗礼。自从2000年以来日本国产粮的消费量占比一直在稳步提升,目前国产粮占比约为55%,进口粮约为45%。而日本本土品牌尤妮佳(Unicharm),在宠物食品领域的份额仅次于玛氏,宠物清洁用品在日本和美国市场占据领先地位。

在日本,国产与进口品牌分庭抗礼。自从2000年以来日本国产粮的消费量占比一直在稳步提升,目前国产粮占比约为55%,进口粮约为45%。而日本本土品牌尤妮佳(Unicharm),在宠物食品领域的份额仅次于玛氏,宠物清洁用品在日本和美国市场占据领先地位。

2017财年公司主营业务收入总额达57.2亿美元,净利润达到4.7亿美元。在营收构成中,个人护理业务占比最高,占比86.6%,是公司的主要收入来源;宠物护理业务稳健发展,营收占总收入的12.44%。

韩国:近30%家庭养宠,市场规模持续增长

1、宠物数量:养宠比例仍在提升中

韩国宠物犬占比近七成,近几年宠物猫的数量快速增长。根据欧睿国际的数据,2017年韩国共有宠物651.7万只,其中宠物犬441.1万只,宠物猫210.6万只。养猫热潮同样席卷了韩国,2017年宠物猫的增长速度高达25.0%,猫的总数已经达到2007年的十倍,而宠物犬的增速仅为5.1%。

随着家庭成员人数的减少,越来越多的人养宠物,以减轻生活的孤独感。据韩国统计厅调查数据显示,1990年韩国单身家庭比例不到9%,到2015该比例达到26.5%,预计到2020年,韩国单人家庭的比例将达到29.6%,成为最普遍的家庭形态。

随着家庭成员人数的减少,越来越多的人养宠物,以减轻生活的孤独感。据韩国统计厅调查数据显示,1990年韩国单身家庭比例不到9%,到2015该比例达到26.5%,预计到2020年,韩国单人家庭的比例将达到29.6%,成为最普遍的家庭形态。

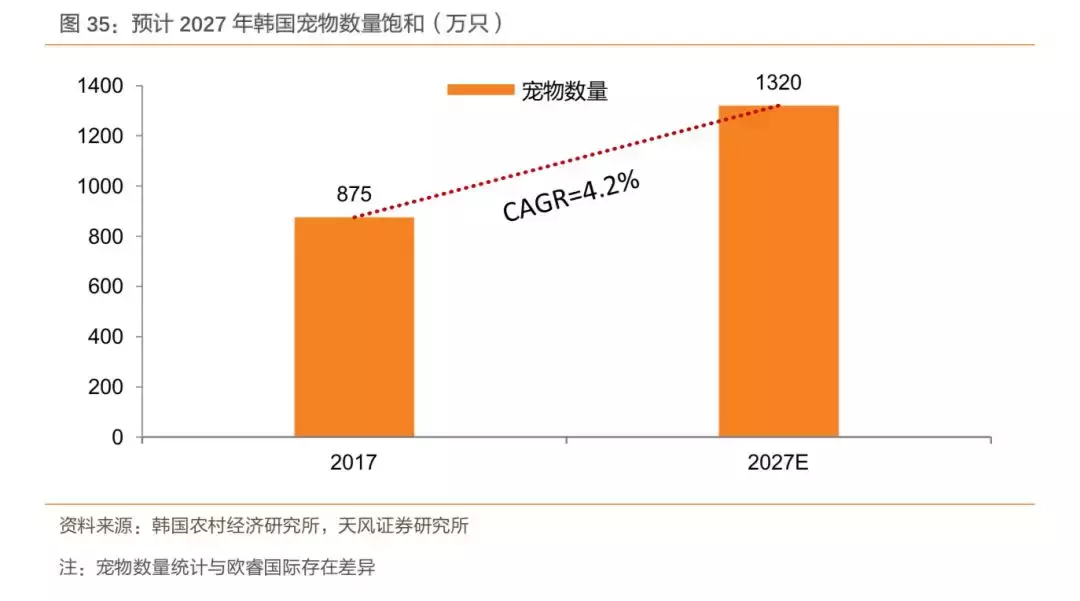

随着未来养宠物的人口将继续增加,宠物数量仍将保持增长。根据韩国农村经济研究所的数据,2017年约有875万只宠物,预计到2027年宠物数量达到饱和,届时将有宠物1320万只。

2、市场规模:保守估计2027年超过6万亿韩元

2、市场规模:保守估计2027年超过6万亿韩元

2017年韩国宠物市场规模约2.33万亿韩元。根据韩国农村经济研究所的预测,随着2027年宠物数量稳步增加至1320万只,韩国宠物相关产业的规模预计将从2017年的2.33万亿韩元(约合人民币143亿元)增长到2027年的6万亿韩元(约合人民币368亿元),在2032年达到7万亿韩元(约合人民币430亿元)。

宠物主消费能力较强,月均支出14.5万韩元。韩国宠物主总体的消费水平较高,根据韩国宠物食品协会的调研数据,韩国宠物主为宠物月均花费14.5万韩元(约人民币900元),其中月均5万韩元(约合人民币310元)占比最高,达29.8%,而超过15万韩元(约合人民币920元)的占比19.9%。

宠物主消费能力较强,月均支出14.5万韩元。韩国宠物主总体的消费水平较高,根据韩国宠物食品协会的调研数据,韩国宠物主为宠物月均花费14.5万韩元(约人民币900元),其中月均5万韩元(约合人民币310元)占比最高,达29.8%,而超过15万韩元(约合人民币920元)的占比19.9%。

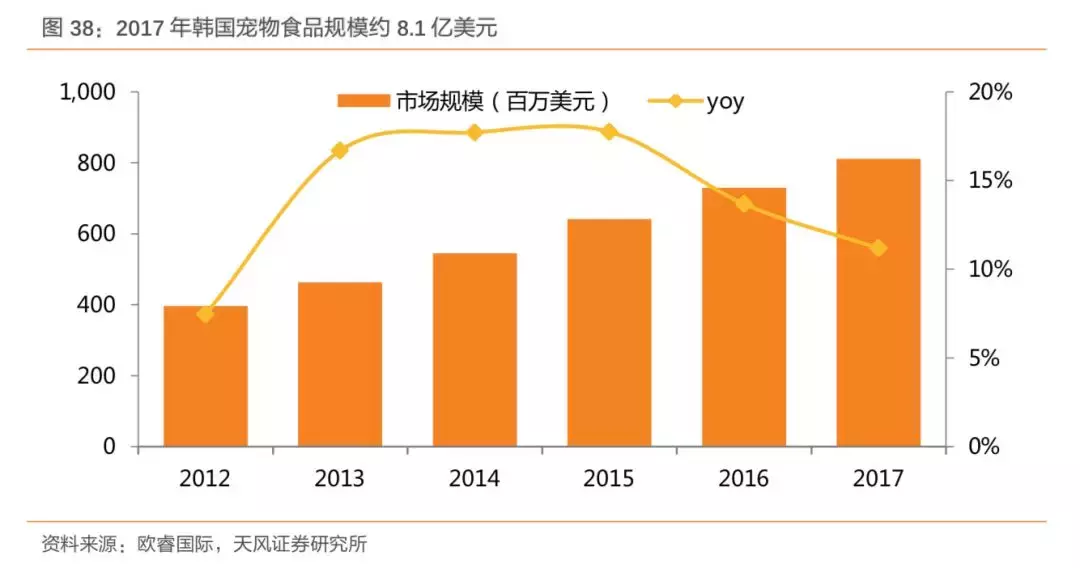

3、宠物食品:过去五年复合增速超15%

宠物食品行业快速增长。根据欧睿国际的数据,2017年韩国宠物食品市场规模约8.1亿美元(约合人民币56亿元),同比增长11.2%。过去几年韩国宠物数量的增长,推动了宠物食品行业的发展,过去5年的复合增长率约15.4%。

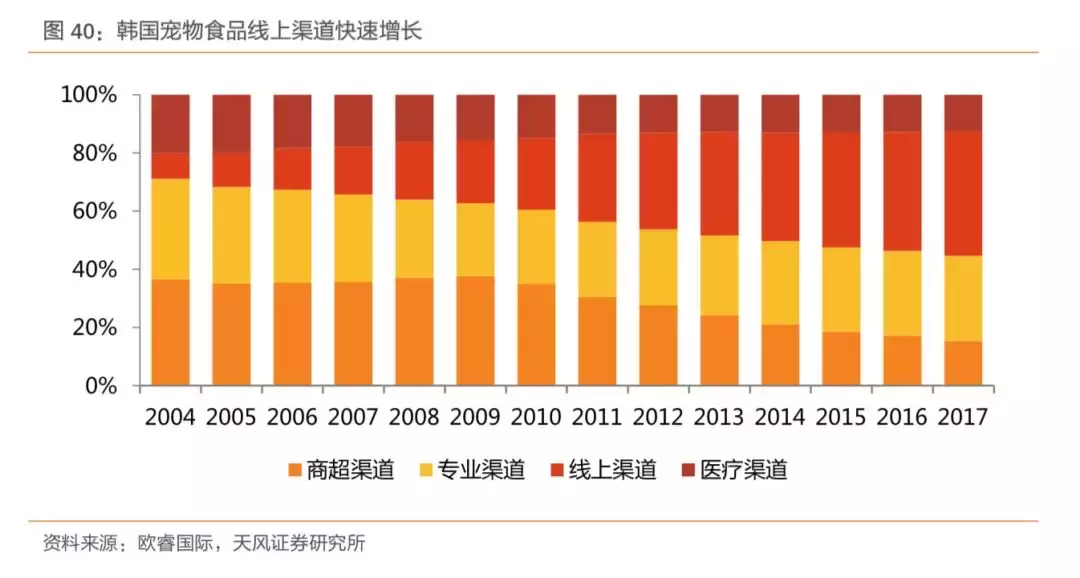

韩国的线上渠道发展迅速,已成为占比最大的渠道。2004年商超和专业渠道是韩国宠物行业的主要渠道,但是随着电商的快速发展,2017年线上渠道占比已经达到42.9%,而线下渠道占比57.1%,其中专业/商超/医疗渠道占比分别为29.2%/15.4%/12.5%。

虽然有所下滑,但市场集中度仍然较高。2017年韩国宠物食品CR3/CR5/CR10的占比分别为37.6%/49.3%/62.3%,市场较集中。玛氏占比 20.2%,市场份额第一,第二第三的公司均为韩国本土公司。随着越来越多的公司进入,宠物食品行业的集中度于2012年相比出现了一定程度的下滑。

虽然有所下滑,但市场集中度仍然较高。2017年韩国宠物食品CR3/CR5/CR10的占比分别为37.6%/49.3%/62.3%,市场较集中。玛氏占比 20.2%,市场份额第一,第二第三的公司均为韩国本土公司。随着越来越多的公司进入,宠物食品行业的集中度于2012年相比出现了一定程度的下滑。

从日韩看中国,寻找宠物行业问题的答案

1、我国到底有多少宠物?

从宠物食品消费量来反推我国的宠物数量,可以看到,2017年农业农村部统计规模以上宠物饲料产量120万吨,其中狗粮90万吨,猫粮30万吨。由于主粮出口和进口比例小,假定上述数据即为国内宠物消费量。至于宠物的平均消费量,天风证券则参考日本的数据进行推测。

猫的食量:由于猫的食量差异较小,天风证券选择了日本过去5年宠物猫消费量的平均值作为我国宠物猫的消费量,约为27吨/千只。

狗的食量:与猫不同,不同体型的狗食量差别较大。参考欧睿国际的数据,2017 年 我国大中小型犬的比例约为50:30:20,日本约为83:12:5,参考日本历史上狗粮 消费量,基于两国宠物犬构成差异,计算出我国宠物犬消费量约为45 吨/千只。

基于以上数据,推测2017年我国“真正吃宠物主粮的宠物”约3100万只,其中狗 2000万只,猫1100万只。“3100 万”所代表的就是完全吃宠物粮的宠物数量。基于此,天风证券定义“有效宠物数量=猫狗数量 x 主粮渗透率”,“有效宠物数量”的增长来自两方面,即猫狗数量的实际增长和主粮渗透率的提升。

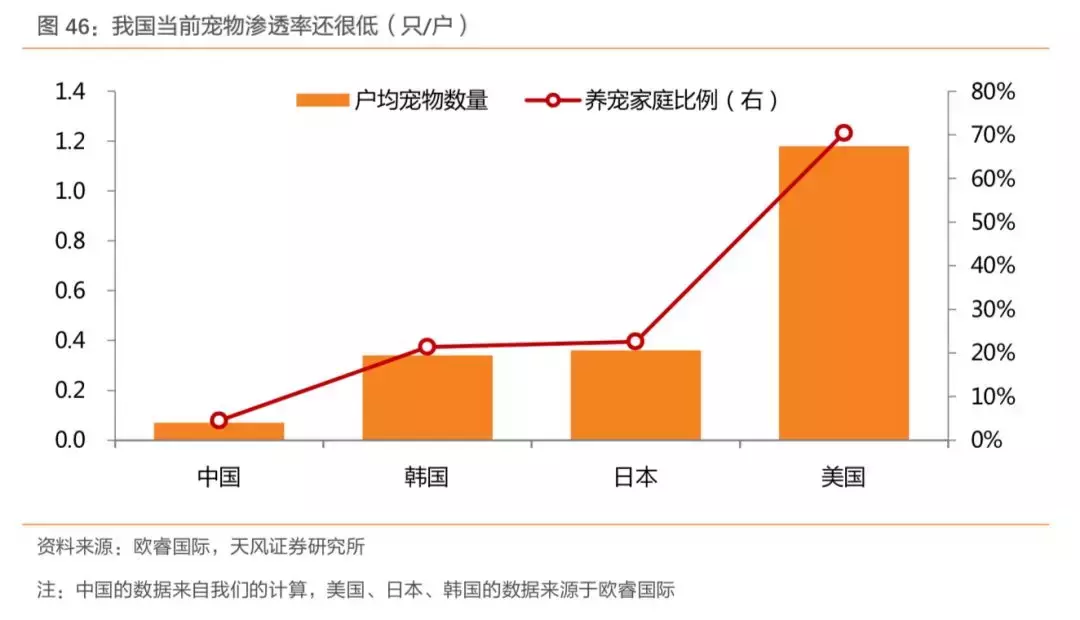

目前我国家庭总数约为4.6亿户,以有效宠物数量3100万计算,户均养宠数量约为 0.07 只,考虑到很多养宠家庭不单只养一只宠物,我国当前的养宠家庭占比约为4-5%,与美国日本等成熟国家存在很大的差距。

2、老龄化是不是养宠的驱动力?

2、老龄化是不是养宠的驱动力?

结合日本宠物的发展历史可以看出,老龄化驱动宠物行业增长是个伪命题:近几年日本老龄化加深,但宠物数量反而下降。

天风证券认为,宠物数量是宠物行业的核心因素,宠物数量能否增长在于养宠意愿能否转化为养宠行为。根据日本养宠意愿调查的结果,2013-2017年日本养猫意愿变动不大,而养狗的意愿持续降低,这也与日本猫狗数量的实际变化相匹配。

具体到年龄层来看,20-29 岁是养宠意愿最强的年龄段,30-59岁水平接近,60 岁以上养宠意愿明显降低。由此可以推断,老龄化的持续加深会使日本平均养宠意愿下降,从而导致宠物数量进一步下降。

而根据韩国宠物食品协会的调查,韩国年轻人的养宠意愿最强,“非常想养”和“有点想养”的占比合计达到 52.5%,而随着年龄的增长,“完全不想养宠物”的比例也随之上升。

3、我国宠物食品行业潜在的市场规模及未来增速?

宠物食品行业规模=宠物数量*宠物食品渗透率*单只宠物消费金额=有效宠物数量*单只宠 物消费金额。在发达国家,由于宠物食品渗透率高,有效宠物数量近似于宠物总数。从“有 效宠物数量”的角度入手,要判断我国宠物行业的潜在规模及未来增速,最重要的就是判断我国宠物饱和时的水平。

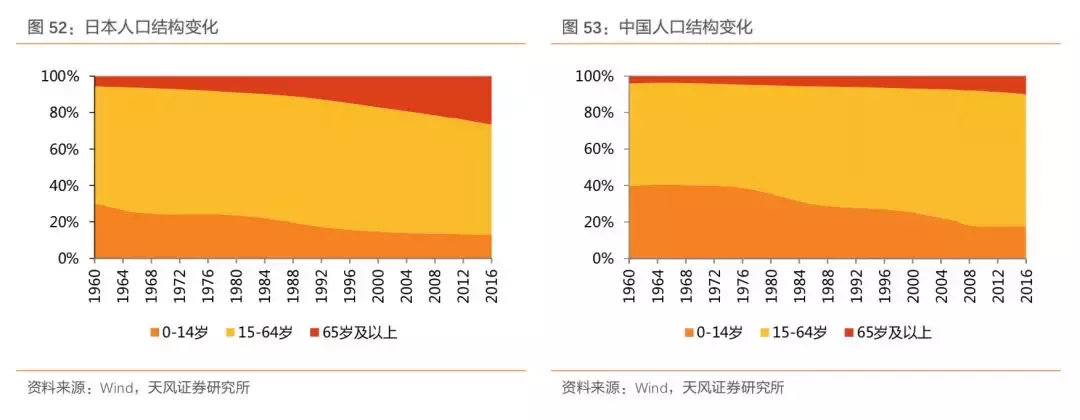

中国目前的人口结构变化和20世纪80-90年代的日本有相同之处。1994年中国生育率降至2以下,在2008年左右一度逼近1.5,随着二孩政策的放开略有回升,但是依旧较低。2016年中国老年人口比例超过10%,且有不断扩大的趋势。

以“户均宠物数量”代表“宠物渗透率”,以“65岁以上人口比例”衡量“老龄化”程度。 2004-2008年间日本户均宠物数量达到顶峰,期间日本65岁以上人口占比平均约为 20%。2017年我国65岁以上人口比例达到11.4%,假设该比例平均每年增长0.6%,到2032年我国65岁以上人口占比将超过20%。

以“户均宠物数量”代表“宠物渗透率”,以“65岁以上人口比例”衡量“老龄化”程度。 2004-2008年间日本户均宠物数量达到顶峰,期间日本65岁以上人口占比平均约为 20%。2017年我国65岁以上人口比例达到11.4%,假设该比例平均每年增长0.6%,到2032年我国65岁以上人口占比将超过20%。

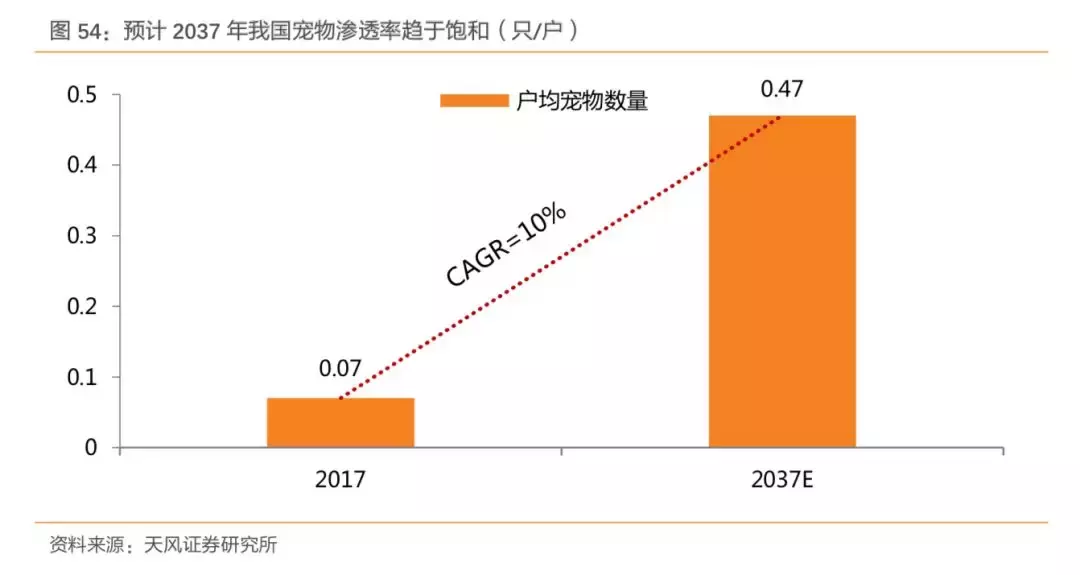

参考日本,预计2030年后我国宠物数量将逐渐趋于饱和,假设到2037年我国宠物渗透率达到日本的饱和水平,即0.47只,那么我国户均宠物数量的复合增速可以达到 10%。

2017 年规模以上宠物饲料产量约120万吨,以每吨1万元的出厂价格以及平均1倍的加价率进行计算,干粮市场规模约240亿元。 假设干粮在当前宠物食品中的份额为 80%,那么我国宠物食品市场规模约300亿元。

2017 年规模以上宠物饲料产量约120万吨,以每吨1万元的出厂价格以及平均1倍的加价率进行计算,干粮市场规模约240亿元。 假设干粮在当前宠物食品中的份额为 80%,那么我国宠物食品市场规模约300亿元。

假设不同情境下,有效宠物数量的CAGR为10%/12%/14%(预计 2017-2037复合增长率10%),单只宠物平均支出的CAGR为3%/3.5%/4%(过去十年日本单只宠物平均消费支出的复合增长率约为3%),那么到2027年我国宠物食品市场规模将达到千亿级。

4、未来宠物食品竞争格局

在宠物食品渠道方面,中美日韩都呈现出“二八格局”,但是存在明显的差异,具体表现在:日本“专业+商超”占比84%,美国“商超+专业”占比81%,韩国“线上+专业”占比72%,而中国与韩国类似,也是“线上+专业”的结构,但占比更高,达到80%。

渠道的差异导致了市场集中度的不同。基于我国宠物行业 “线上+专业”的渠道格局,天风证券认为未来宠物食品行业的集中度应低于日本当前的水平。

渠道的差异导致了市场集中度的不同。基于我国宠物行业 “线上+专业”的渠道格局,天风证券认为未来宠物食品行业的集中度应低于日本当前的水平。

无论在美国还是日本,宠物食品行业都是“品牌格局分散,公司份额集中”,多品牌策略是龙头公司共同的选择。在我国尽管玛氏份额领先,但市场格局十分分散,市场集中度有 很大的提升空间。那么本土公司应如何突围?

天风证券认为答案是“以研发创新为核心,针对性满足市场需求,多品牌策略细化市场”。比如在日本宠物食品市场中,由于国产品牌性价比更高、更贴近本国市场且推陈出新频率快,使得在与进口品牌的竞争中未落下风。代表公司尤妮佳,每年投入 1%用于研发,针对市场需求不断推出新产品,使得市场份额稳步上升。

2026-02-09

2026-02-08

2026-02-06

2026-02-05

2026-02-04

2026-02-04