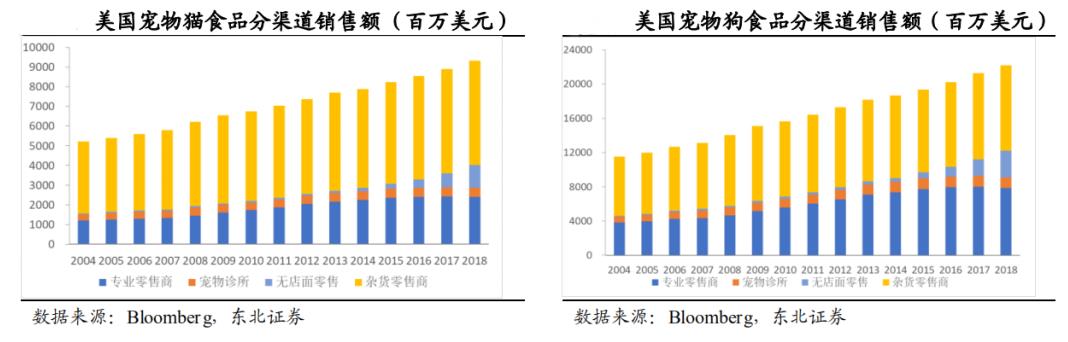

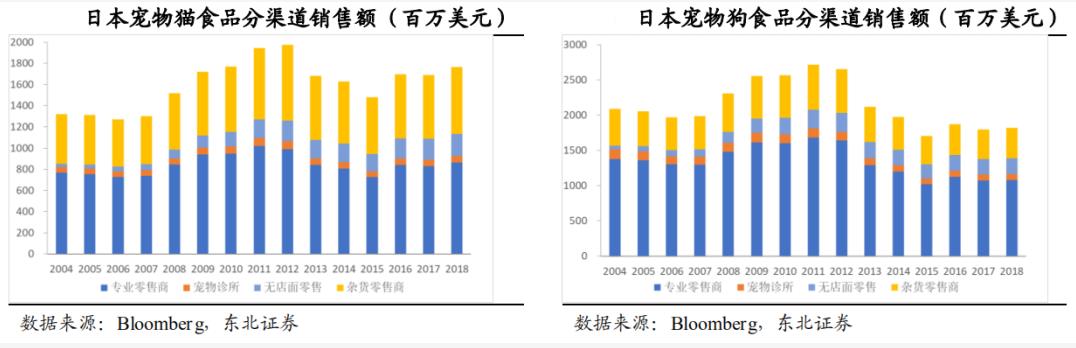

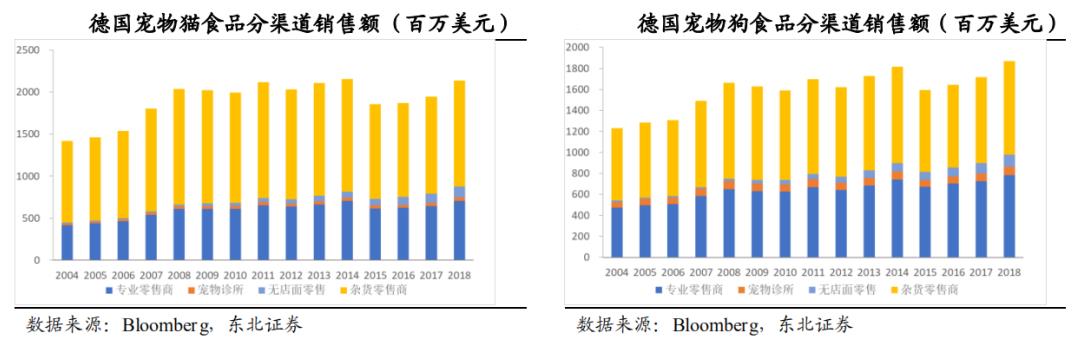

区别于这些发达国家,中韩等国宠物食品市场正处于高速发展时期,消费习惯的改变,消费能力的提升、新消费观念的树立和宠物地位的提升,让宠物主更愿意为宠物买单,面对强大的市场缺口,专业渠道、一般零售渠道并不能完全填补,电商渠道成为宠物食品销售额上涨主要渠道。低成本、高效率的电商渠道在中韩这样的新兴宠物市场有着得天独厚的优势。以中国为例,2009-2018年宠物食品电商渠道占比由0.3%迅速跃升至45.4%,并于2017年超过专营店成为宠食销售第一大渠道;电商渠道宠物食品销售增速惊人,远超其他渠道。

(中国宠物食品销售渠道份额变化情况)

电商渠道占比如此之大,原因并不单一

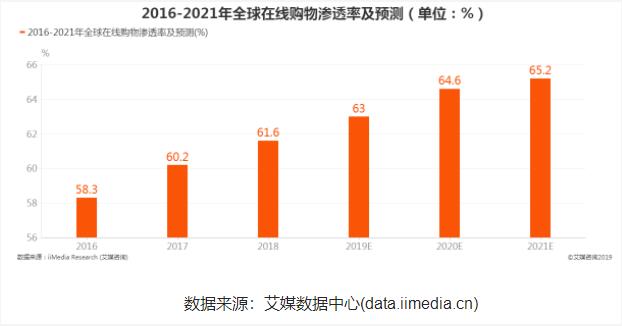

第一、各国电商发展水平不一致;从全球市场上看,自2016年以来,全球在线消费渗透率一直在不断增长,2018年渗透率超过六成,达到61.6%。预计2019年全球在线消费渗透率达到63%,2020年将达到64.6%,2021年将达65.2%。随着电商行业的不断发展和在线购物者规模的扩大,全球在线消费渗透率将会进一步增长。但不同区域电商渗透率差异较大,其中中国电商渗透率最高,达到37%,韩国作为继中国和日本之后亚太地区的第三大电商市场,有十大电商平台,电商渗透率也很高,而北美市场和欧洲市场的电商渗透率分别是11%和10%。

其次,不同地区电商渠道销售额差异较大,中国电商渠道的销售额远超世界其他国家;据eMarketer数据显示,2019年全球最大的电子商务市场是中国,独占全球电商市场的54.7%,电商销售额将达到1935万亿美元,年增长率27.3%,是排列第二名美国(586.92亿美元)的三倍多,排名第四的日本销售额为115.40美元,排名第五的韩国销售额为103.48美元,排名第六的德国销售额为81.85美元;中国的电商售卖的产品也从早期单一的低附加值行业转向全行业模式,高低中档品牌都有所覆盖,这让消费者有了更多的选择。

第二、中国宠物行业仍处于初期阶段,规模不足以支持大型线下门店发展;根据宠物行业的发展特点可以分为三个阶段,目前我国仍处于行业规模高速增长的发展期:2008年后人均GDP突破3000美元后出现大面积的“养宠潮”,宠物产品市场也因而得到快速发展的契机;2019年我国宠物市场规模达到2024亿元。尽管如此,我国宠物行业的体量较小。

相较于成熟的美国养宠市场,我国的宠物产业落后世界领先水平20-30年,宠物食品的市场规模还不足美国的十分之一。我国单只宠物消费不足、人均宠物拥有数量少导致我国宠物消费在地理位置上呈现出分散化的特征,线下单一的小规模宠物店得不到很好的消费支撑。此外,商超零售渠道受到了入驻费、品牌知名度的限制,同时还有快速发展的电商渠道的挤压,本土品牌也受到打压。

对比之下,电商渠道的优势就得到了突显。京东、天猫、拼多多等电商平台将分散的宠物产品集结起来,给消费者提供了更多的选择机会。同时,简便快捷的购物方式,为消费者节约了时间成本。有效的解决了我国宠物市场存在的问题。

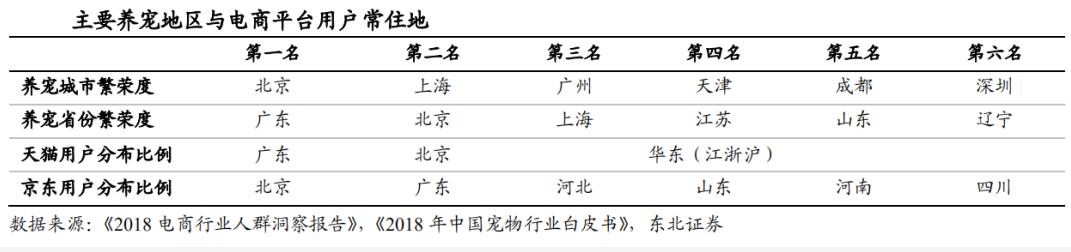

第三、中国养宠主力与电商用户群体匹配,将电商用户画像与宠物主进行匹配,我们发现二者有着相当显著的一致性;根据宠物行业白皮书统计显示,国内养宠的主要人群集中在80、90后,占比高达80%左右;网购用户中 80 后和 90 后占到 75%以上,大多具有相对稳定的工作岗位。品牌电商用户中约 65%有超过3000元的月收入,能够负担起养育宠物猫或狗的基本支出。此外,养宠人群多集中在较繁荣城市和地区,而电商平台用户居住地也多集中在这些地区。这为宠物电商渠道的发展提供了良好的环境。年轻一代乐于通过电商渠道为宠物进行消费,这构成了宠物电商发展的主要动力。

第四、中韩运费低,电商购买适合大部分关注性价比的养宠人士;中国、韩国快递运费较低,均低于 4 美元。此外,物流行业的快速发展,以及城市基础设施的完善,电商平台商家能够根据客单量,争取到更低价的运费或者“包邮”等计价方式,高效、高性价比也让更多的宠物主选择电商渠道进行消费。而且,宠物食品作为刚需产品,一些地区更是推出“同城闪送”、“当天达”、“次日达”“小时达”等概念,能够快速的解决传统电商无法克服的“燃眉之急”。

反观美、日等国,物流费用较高,只有 Amazon 旗下 Prime 会员等少数渠道能够享有免运费服务(运费还被隐含在会员费12.99美元/月中)。这让宠物食品电商渠道在这些发达国家并不占强烈优势。此外,美国宠物主消费多集中在宠物医疗、看护等具有高附加值的服务上,对于费用的边际提升更不敏感,对于“性价比”的追求不如中国宠物主明显。

来源:宠物多2026-01-09

2026-01-08

2026-01-07

2026-01-05

2026-01-04

2026-01-04