与大家分享华西证券的《

宠物经济欣欣向荣,产业链迎发展良机》。希望对行业内外相关人士有所帮助。具体如下:

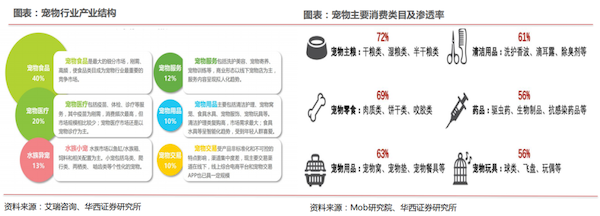

目前,我国宠物行业逐渐发展出覆盖宠物衣食住行、生老病死的全产业链。

宠物食品是消费核心(占比约40%),医疗(占比约20%)、用品(占比10%)及各类型服务日渐增长。

我国宠物行业复盘:

1)启蒙期(1990-1999)

2)孕育期(2000-2010)

3)快速发展期(2011-2020)

4)稳定成熟期(2021-至今)

现阶段宠物食品、用品领域是宠物经济的主要环节。

“宠物消费”公司掀起上市潮,宠物市场经济快速成长。

宠物经济蓝海,资本纷纷入驻。

疫情难挡“它经济”,背后“猫咪经济学”理论的思考。

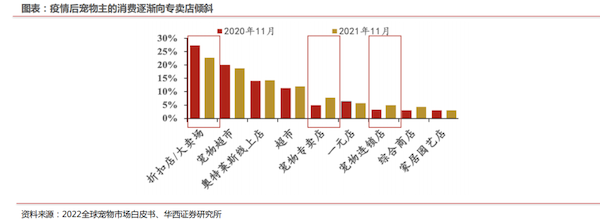

电商渠道强势增长,线上消费成为市场增长主要驱动力。

宠物经济代表企业多家公司业绩显著增长。

宠物行业市场规模:规模超1500亿美元,美国是最大市场、中国快速扩张。

美国宠物市场:规模领先,宠物食品开支最大、护理与健康赛道关注高企。

美国宠物行业复盘:日趋成熟,养宠向科学、精致升级。

美国养宠主力军为中高年龄、有相对固定工作的群体。

美国宠物食品赛道格局稳定,用品赛道尚未形成垄断、为品牌入局提供良机。

美国宠物电商引领者Chewy。

多因素共舞铸就宠物行业佼佼者Chewy。

美国人均GDP增长驱动宠物市场规模增长,其经济快速发展带来宠物平均消费增长和养宠人群增加。

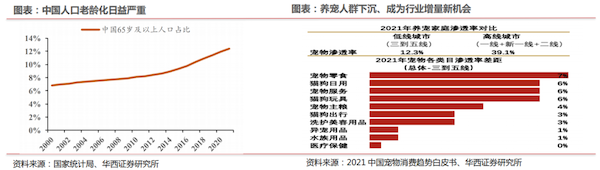

日本宠物行业成熟,人口老龄化催生陪伴需求,市场规模稳步增长。

基于我们分析后认为,经济的快速增长、宠物数量的膨胀、人口结构的变化、宠物角色的转变、产业模式的升级、企业整合并购是产业扩张的核心原因,而如今我们的国家正经历类似的过程。

中国宠物行业高景气背后成长驱动因素。

中国宠物市场消费者画像:养宠群体以高收入、高学历白领为主,男性比重提高。

中国宠物市场消费者画像——新一线成宠物主大本营,宠物被赋予更多角色。

宠物食品主要可划分为宠物主食、宠物零食、保健品三大类。

我国宠物食品规模约800亿元、线上为主要销售渠道。

宠物食品竞争格局:国外品牌占主导,国产品牌销量增长迅速。

宠物食品企业破局关键:供应链纵深化发展成国产品牌核心竞争力。

宠物医疗行业特点及产业地图。

诊疗市场规模或超500亿元,集中度将持续提升。

医疗市场发展趋势:宠物体检成共识,线上诊疗前景良好。

宠物用品行业特点及产业地图。

从行业空间看,全球宠物行业规模持续增长,我国宠物行业规模增速远高于全球水平。

中国宠物用品规模超300亿元,清洁及日用品占据主要份额。

当前宠物消费品市场呈现宠物消费品品牌国产化和宠物消费品智能化2个较为明显的发展趋势。

宠物用品市场高度商品化,品牌对消费者的购买决策影响较小,宠物主更重视产品的功能性和品质。