全球宠业出海洞察消息,这段时间,很多国内外宠物企业相继披露了2023第二季度及2023上半年财务报告。那么,各宠企今年以来的业绩表现情况如何?我们从不同领域的宠企财报观察到,各宠企经营情况较为波动,但整体发展趋势向好。

本文,梳理了宠物食品、用品、医疗、保健、商店领域的头部企业财报主要数据,透过这些数据洞察行业的发展动向。

2023半年报:2023年上半年中宠股份实现营业收入约17.15亿元,同比增长7.89%;归母净利润约9617万元,同比增长40.71%;基本每股收益0.327元,同比增长40.71%。

业务营收情况:2023年上半年中宠股份宠物食品及用品营收约16.53亿元,占比达96.77%。分产品来看,宠物零食业务营收约10.90亿元,占总营收63.57%,同比下降1.51%;宠物罐头业务营收约3.10亿元,占总营收18.10%,同比增长20.57%;宠物主粮业务营收约2.30亿元,占总营收13.37%,同比增长58.60%。

地区营收情况:2023年上半年中宠股份境外业务营收约12.15亿元,占总营收70.84%,同比增长0.72%;境内营收约5亿元,占总营收29.16%,同比增长30.44%。

子公司营收情况:报告期内,主要子公司及对公司净利润影响达10%以上的参股公司情况,如下表所示:

上半年利润大增4倍,中宠股份表示由于境外业务的回暖,推动了业绩的增长,但宠物食品背后存上游涨价隐忧,特别是一些核心原材料价格上涨是亟待解决的问题。

2023半年报:2023年上半年路斯股份实现营业收入约3.39亿元,同比增长37.17%;归母净利润约4001.80万元,同比增长116.67%;基本每股收益0.39元,同比增长105.26%。

业务营收情况:除罐头产品营收下滑外,其他产品营收均实现增长。具体来看,2023年上半年路斯股份肉干产品营收约2.32亿元,占比达68.50%,同比增长21.13%;肉粉产品营收约4930.99万元,占比14.58%,同比增长103.77%;饼干产品营收约1091.67万元,同比增长34.93%。

值得一提的是,随着募投项目主粮项目一期生产线产能逐步释放,主粮产品本期实现营收约3018.25万元,同比增长达2338.30%。

地区营收情况:2023年上半年路斯股份境外业务营收约2.22亿元,同比增长23.21%;境内营收约1.17亿元,占总营收29.16%,同比增长74.90%。

子公司营收情况:报告期内,主要控股子公司、参股公司经营情况,如下表所示:

路斯股份募投项目产能释放带动其主粮营收增长超20倍,公司核心产品肉干产品出口毛利改善也为其主粮等产品规模化促进单位成本下降,使得成本进一步得到优化。

2023年第二季报/半年报:净销售额方面均实现了增长,第二季度的净销售额增长最高。具体来看,2023上半年Hill's净销售额约21.17亿美元,同比2022年的17.81亿美元增长18.9%;第二季度Hill's净销售额约10.56亿美元,同比2022年的9.09亿美元增长16.2%。

营业利润均呈现下降趋势。2023上半年Hill's的营业利润约3.74亿美元,同比2022年的4.16亿美元下降10.1%;第二季度Hill's的营业利润约1.91亿美元,同比2022年的2.12亿美元下降近10%。

业务销售情况:高露洁-棕榄的宠物业务第二季度贡献了其业务销售额的22%,这一百分比与上季度持平。

地区销售情况:美国和欧洲市场引领有机增长,而澳大利亚的销售额则下降。

延续前几个季度的趋势,第二季度Hill's的销售额有所增长,但盈利能力与2022年相比有所下降。主要是由于原材料和包装材料成本上涨、收购带来的自有品牌销售造成的不利组合以及广告投资的增加。这一下降被较高的定价、高露洁增长融资计划节省的成本以及较低的管理费用所部分抵消。

2023年半年报:普瑞纳宠物护理2023年1月至6月的销售额达93.73亿瑞士法郎(约合107.99亿美元),去年同期销售额为85.89亿瑞士法郎(约合98.96亿美元)。

业务销售情况:湿粮和干粮产品势头强劲,其中Purina ONE(万牌)、Purina Pro Plan(冠能)和Friskies(喜跃)均取得两位数增长。

地区销售情况:普瑞纳是雀巢在北美、欧洲、中国、拉丁美洲和其他地区盈利的主要贡献者。

在通胀相关定价、有利的产品组合和电子商务持续发展势头的推动下,该区宠物食品的市场份额有所增加。在产品品类方面,Purina ONE、Purina Pro Plan 和Friskies均实现了两位数的强劲增长。

得益于定价、电子商务销售的强劲发展以及居家外渠道的持续增长势头。该区宠物食品的市场份额有所增加。在产品品类方面,主要受到优质品牌Felix、Gourmet和Purina ONE差异化产品的推动。

普瑞纳宠物护理实现了高个位数增长,其中Supercoat(丝倍亮)、Purina ONE和Felix为首。

在定价、强大的运营执行力和居家外渠道持续增长势头的支持下,该区在宠物食品领域的市场份额有所增加。继2022年较高的比较基数之后,普瑞纳宠物护理实现了中等个位数增长。

主要受电商渠道的助力,以及居家外渠道的复苏和价格调整。该区宠物食品和糖果的市场份额有所增加。在Purina Pro Plan和Fancy Feast(珍致)产品的推动下,普瑞纳宠物护理业务实现了双位数增长。在第二季度,普瑞纳宠物护理业务在天津启用了新的生产线。

从全球品类来看,普瑞纳宠物护理业务是雀巢有机增长的最大贡献者。今年以来,中国宠物市场呈现出快速增长趋势,普瑞纳宠物护理业务的扩产和新品上市也使得雀巢在中国的宠物市场份额进一步增加。

2023财年第三季度报:截至2023年6月30日第三财政季度综合运营业绩,Post Holdings实现净销售额18.594亿美元,同比去年的15.249亿美元增长21.9%,即3.345亿美元。毛利润为5.016亿美元,占净销售额的27.0%,同比去年的3.647亿美元(占净销售额的23.9%)相比增长37.5%,即1.369亿美元。

全球宠业出海洞察了解到,2023年4月28日,Post Holdings完成了对The JM Smucker Company(“Smucker”)宠物食品业务的部分收购,其业绩纳入Post Consumer Brands部门。

宠食业务情况:截至2023年6月30日第三财政季度综合运营业绩,Post Holdings宠物食品为净销售额贡献了2.753亿美元,预计宠物食品业务将继续推动盈利增长。在新收购的宠物食品业务的推动下,净销售额增长近22%。如果不包括此次收购,净销售额增长4%

地区销售情况:Post Consumer Brands在宠物食品领域的销售地区为北美,因此,该领域的净销售额主要来自该地区。

2023财年第三季度的业绩反映了Post Holdings整个业务的定价行动抵消了投入成本的上涨。与去年同期相比,本期报告内供应链中断情况有所缓解,但仍导致制造成本上升,客户订单履行率低于最佳水平。

2023年第二季度/半年报:i-Tail是海产品公司Thai Union旗下的宠物食品业务部门,2023年第二季度的销售额为32.4亿泰铢,低于2022年同期的56.6亿泰铢,净利润为4.449亿泰铢,同比下降67%。

上半年销售额也有所下降,但降幅较小。从1月到6月,i-Tail的收入为68.2亿泰铢,同比下降29.6%,净利润为8.7亿泰铢,同比下降61.5%。

宠食业务情况:宠物主粮和零食的销量均出现不同程度下滑。其中,宠物零食销量下降54%,降幅最大;其次是猫粮和狗粮,分别下降43%和19%。与2023年第一季度进行比较,i-Tail的猫粮、狗粮和宠物零食环比分别为下降6%、5%和32%。

地区销售情况:2023第二季度美洲的销售额占比最高,达51.5%,其次是亚洲、大洋洲和非洲,占40.5%,以及欧洲,占8%。

各地区的主要销售额均有所下降。2023第二季度美洲、欧洲、亚洲和大洋洲及其他地区的销售额同比分别下降45%、68%和16%。2023上半年,美洲、欧洲、亚洲和大洋洲及其他地区的销售额同比分别下降35%、50%和10%。

根据该公司透露,本季度销售额下降的原因是通胀压力、运费收入减少以及美国和欧盟在宠物食品需求强劲的情况下客户仍在持续去库存导致订单放缓。而利润下降主要受销售额下降和原材料和单位固定成本上升所导致,公司的项目管道和新产品开发将推动2023下半年的销售增长。

2023半年报:Symrise在2023上半年继续保持增长势头,销售额增长6.8%,达到24.14亿欧元,去年同期为22.60亿欧元。剔除投资组合和汇率影响,销售额有机增长8.0%。两个业务部门(风味营养与健康部门和香精日化部门)都为这一积极发展做出了贡献,并在紧张的全球经济环境中实现了销售增长。

利润方面,Symrise在2023年上半年调整后EBITDA利润率为19.7%,低于去年的20.7%。

风味营养与健康部门:2023年上半年,Symrise该部门(包括宠物食品业务,同样实现了两位数的增长)有机销售额增长11.4%。考虑到投资组合和汇率影响,以报告货币计算,该业务的销售额达15.27亿欧元。这比2022年前6个月的13.98亿欧元增长9.3%。其中,收购翼邦生物技术公司为销售额增长贡献约2100万欧元。

地区销售情况:宠物食品业务在法国、美国、墨西哥、中国和东南亚地区的销售额增长尤为迅猛,2023年1月至6月东南亚市场也表现良好。

原材料、能源和运营成本上升导致利润下降。Symrise产能的扩大以及与中国圣农以及Swedencare的合作,正在巩固其在宠物食品和宠物护理业务中的领导地位。

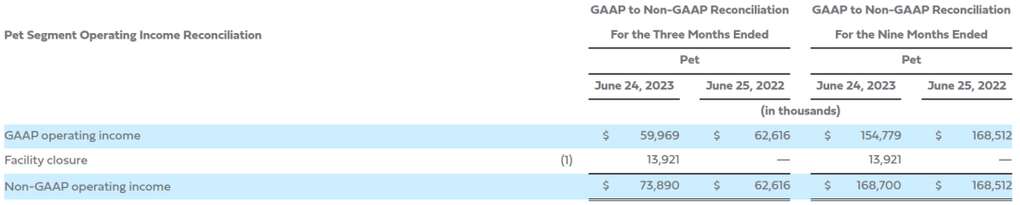

2023财年第三季度报:截至2023年6月24日的三个月内,Central Garden & Pet宠物细分市场的净销售额为5.03亿美元,与上一年的5.05亿美元基本持平。值得注意的是,宠物市场某些领域的增长被耐用宠物产品需求下降和户外垫子销量下降所部分抵消。

宠物业务营收情况:小幅下降至约6000万美元,去年同期约6300万美元,减少了300万美元。

分销模式情况:在线电子商务实现了两位数增长,目前占所有宠物品牌销售额的25%。

耐用品在青少年中面临更大的下行压力,例如鱼缸、小动物围栏和宠物床。在线电子商务仍然是该品类的增长动力,这使得宠物用品专卖店的增长受到影响。

2023第二季度报:根据初步测算,2023第二季度迈瑞医疗预计实现营业收入约101亿元,同比增长约20%;预计归母净利润约38亿元,同比增长约20%。

产品维度:得益于国内常规诊疗活动的强劲复苏,医院试剂消耗和超声常规采购得以快速恢复,推动公司体外诊断和医学影像业务在第二季度的增长实现了显著反弹, 其中体外诊断重磅仪器及流水线的装机表现十分亮眼。

区域维度:2023第二季度国际市场增速环比一季度显著提速,且二季度末国内医疗新基建商机环比一季度末进一步提升至230亿元。

受需求复苏以及市场扩容推动,迈瑞医疗营收突破百亿,利润持续增长。以上公司进行初步测算的结果,具体数据以公司2023年半年度报告中披露的为准。

2023第二季度/半年报:2023年上半年Zoetis总营收约41.80亿美元,第二季度营收约22亿美元,同比增长6%。扣除汇率影响,同比增长9%。2023第二季度净利润为6.71亿美元,摊薄后每股收益1.45美元,分别增长27%和29%。调整后净利润为6.52亿美元,摊薄后每股收益1.41美元,分别比报告值增长15%和18%。

业务营收情况:2023上半年伴侣动物业务营收27.14亿美元,其中犬猫产品占据营收大部分,达25.77亿美元。

2023第二季度Zoetis伴侣动物业务营收约14.89亿美元,同样主要营收来自犬猫产品,达14.24亿美元。

地区营收情况:2023第二季度Zoetis美国部门业务收入为11.65亿美元,同比增长7%。在公司包括 Apoquel®和Cytopoint®在内的主要皮肤科产品组合的推动下,伴侣动物产品的销售额增长了7%。

2023第二季度Zoetis国际部门的收入为9.95亿美元,同比按报告增长6%,按运营增长11%。伴侣动物产品销售额按报告增长13%,按运营增长17%。

基于Zoetis跨市场和物种的多元化投资组合,Zoetis第二季度业绩增长强劲。

2023第二季度报:2023年第二季度IDEXX实现营收约9.44亿美元,报告增长10%,有机增长10%,这得益于伴侣动物业务(“CAG”)报告的11%增长。

业务营收情况:2023第二季度IDEXX伴侣动物诊断业务营收约8.87亿美元,报告的经常性收入增长11%,有机收入增长12%。其中还实现创纪录全球高端仪器配置,年安装基数同比增长11%,另外兽医软件、服务和诊断成像系统收入报告增长12%,有机增长13%。

地区营收情况:美国本土市场持续占据主导地位,和国际地区均实现了两位数的有机收入增长。

营收增长,主要受美国市场强劲增长和国际市场整体温和增长的推动。IDEXX伴侣动物诊断业务增长,反映了宠物主对兽医服务的强劲需求,以及IDEXX为推动市场增长所采取措施带来的积极效果。

2023第二季度/半年报:2023年上半年Elanco实现营收约23.14亿美元,第二季度营收约10.57亿美元,同比下降10%,报告净亏损为9700万美元,调整后净收入为9000万美元。

业务营收情况:2023上半年Elanco宠物保健业务营收约11.93亿美元,按报告计算同比下降5%,剔除汇率不利影响后下降3%,价格上涨5%。

2023第二季度Elanco宠物保健业务营收约5.18亿美元,报告基础上同比下降15%,剔除汇率不利影响后下降14%,价格上涨4%。

整体来看,营收增速均有所下滑。主要受部分产品价格上涨、仿制药的竞争原材料缺乏或成本上升影响导致。

2023第二季度/半年报:2023年上半年MSD全球总销售额约295.22亿美元,同比下降3%,第二季总销售额为150亿美元,同比增长3%。MSD预计2023年全球销售额将在586亿美元至596亿美元之间。

业务营收情况:2023上半年MSD动物保健业务营收约29.47亿美元,该业务中的伴侣动物保健业务营收约12.91亿美元,同比增长2%。第二季度MSD动保业务营收约14.56亿元,该业务中的伴侣动物保健业务营收约6.49亿美元。

MSD动物保健业务的增长有所放缓,这反映了动保市场环境正在发生改变。MSD表示,将不断推进广泛而深入的研发管线、提高创新标准并推进尖端科学,以继续取得更大进展。

boehringer-ingelheim 勃林格殷格翰

2023第二季度/半年报:2023年上半年经汇率调整后勃林格殷格翰净销售额约122亿欧元,同比增长9.7%。

业务营收情况:由于人用药品业务的Jardiance®和动物保健业务的NexGard®的强劲势头,药品需求旺盛。上半年,Human Pharma的净销售额增长11.3%,达到96亿欧元,主要是由 Jardiance® 系列(35亿欧元)和呼吸系统药物 OFEV®(17亿欧元)推动。

动物保健业务在宠物和牲畜领域实现增长,上半年销售额增长3.8%,达到25亿欧元。NexGard®(一种针对狗和猫的跳蚤和蜱虫预防剂)的净销售额增长了9.2%,达到6.44亿欧元,而Ingelvac Circoflex®(一种用于保护猪免受猪圆环病毒2型感染的疫苗)增长了8.7%,达到1.27亿欧元。

勃林格殷格翰在人类制药和动物保健领域的产品线,并不断在其关键治疗领域取得了突破,从而推动了销售额增长。

2023第二季度/半年报:2023上半年Swedencare的净收入超过10亿瑞典克朗,较上年增长29%。2023第二季度,Swedencare的净收入达到5.721亿瑞典克朗,比2022年同期的4.709亿瑞典克朗(约合4490万美元)增长21%。

本季度,净利润从2022年的6020万瑞典克朗下降了1630万瑞典克朗。

业务营收情况:兽医业务增长缓慢。NaturVet于2022年被Swedencare收购,是该公司2023年第二季度最畅销的品牌,占总销售额的32% ,增长了2%。

地区营收情况:北美市场份额上升至81%,而去年占集团总收入的79%。这一增长的部分原因是其收购了NaturVet及其在线渠道的发展。

收入整体增长,利润下降主要归因于优化生产的挑战以及利润率高于平均水平的开发项目的减少和延迟。

2023第二季度/半年报:截至2023年6月30日,PetIQ上半年销售额达6.05亿美元,第二季度实现3.15亿美元创纪录的净销售额,增长24.8%,高于公司本季度的指引的2.7亿美元到2.8亿美元。

净利润为960万美元,或摊薄后每股收益 (EPS) 为0.32美元,同比去年的净利润470万美元,或每股摊薄收益0.16美元增长104.2%。

业务营收情况:产品部门上半年净销售额5.37亿美元,第二季净销售额2.78亿美元,同比去年的2.19亿美元,增长27.0%;服务部门上半年净收入6786万美元,第二季度净收入3640万美元,同比去年的3300万美元,增长10.2%。

该公司透露,为提高产品和服务部门的知名度和消费而进行的战略投资以及公司的卓越运营使其取得了比预期更好的业绩。第二季度公司创造了创纪录的现金收入,净杠杆率同比大幅提高。

2024财年第一季度报:截至2023年7月20日的16周,Pets at Home总收入增长了7.9%,达到4.368亿英镑,销售量和销售额均有所增长,同类收入也增长了7.9%。

门店概况:本季度,该连锁店新开设了两家宠物护理中心,并配备了店内合资兽医,还完成了九家门店的改装,在所有门店推出了新的冷冻柜空间。总体而言,Pets at Home集团目前经营着458家门店。

消费者数量:VIP订阅人数增加了4%,达到770 万。兽医组每周有超过22000只新的小狗和小猫注册,以及18000只新的宠物注册。

消费者收入:在数量和价值增长的支持下,包括整个集团的收入、合资兽医诊所的消费者销售额增长10.2%,达到5.682亿英镑。

产品销售:在零售商店中,销售收入在整体和同类基础上都增长了7.1%,其中食品类别在杂货和高端类别中的销量保持增长,得益于相对价格地位的进一步提升。配饰趋势与前几个季度一致,符合预期。

整体增长情况良好,Pets at Home全年利润目标为1.32亿英镑至1.42亿英镑,随着交易量的稳定增长,该预期有望实现。

2023季度报:截至2023年6月30日的季度净销售额为7820万美元,较上年第一季度的7020万美元增长11.5%。

尽管收入增长,公司仍净亏损约88.7万美元,其中包括本季度110万美元的收购相关费用。与去年相比下降了132%。

客户情况:截至2023年6月30日的季度新客户同比增长25%,这是新客户连续第三个季度增长,其中包括收购PetCareRx(今年早些时候被PetMeds收购的一家电子商务公司)带来的新客户。

客户收入:总收入的49%来自其AutoShip订阅和PetPlus会员计划。

本季度是PetMeds两年多来首次实现营收同比增长,收购PetCareRx释放了巨大的增长机会,使PetMeds能够扩大其的产品目录并充分利用两者之间的协同效应。

2023第二季度报:Pet Valu第二季度全系统销售额总计3.439亿加元,与去年同期相比增长10.1%。同店销售额增长6.0%,其中包括购物篮和客流量的增长。第二季度收入达到2.564亿美元,高于去年同期的2.277亿美元,净利润为2410万加元,低于去年同期的2530万加元。

门店概况:新开了7家门店,本季度网络门店数量达到758家。

会员收入:大部分收入,即80%来自其260万活跃忠诚会员。

产品销售:Pet Valu在宠物食品和猫砂等消耗品方面实现了两位数的增长。

销售增长,表明Pet Valu的专家级客户服务、精选的优质产品以及增强的全渠道购物能力将继续引起加拿大各地忠实宠物爱好者的共鸣。

随着国内外宠物行业各领域头部企业财务报告的披露,全球宠业出海洞察观察到,宠物行业的发展呈现出增长与下降并存的态势。这既对行业的发展提出了一定的警示,也为各领域宠物企业的未来发展提供了启示。

从整体上看:财务报告中的增降反映出宠物行业发展的不平衡性。虽然整个行业仍在持续增长,但不同领域的企业之间存在着差异。其中部分企业表现出了下降的趋势,这说明尽管宠物行业的市场需求仍然存在,但竞争也日趋激烈。因此,企业需要关注行业内不同细分领域趋势,同时不断提升自身的核心竞争力。

虽然大部分企业的营收或销售额仍然保持着增长,但增速有所放缓。这表明消费者对于宠物食品的需求趋于稳定,企业需要从品质、品牌、服务等方面进行提升,在产品研发、品牌推广等方面加大投入。

趋势:受健康理念普及的驱动,宠物保健品、宠物零食等领域增长明显。

企业表现趋稳,这反映出消费者对于宠物用品的需求相对理性,企业需要从品质、价格、功能等方面加以改进,根据市场需求的变化,不断推陈出新,为消费者所想。

趋势:个性化、定制化需求的增加,宠物用品领域发展将更加多元化。

受宠物数量的增加和人们对宠物健康的关注度提高的推动,包括宠物医疗在内的相关服务需求增长明显。企业需要在服务质量、服务价格等方面进行优化,积极探索新的服务模式,以满足消费者的多样化需求。

趋势:随着互联网技术的发展,宠物服务领域将更加线上化、智能化。

该领域仍然是大多数消费者首选,企业需要加强品牌建设和宣传,关注消费者体验,以提高自身的竞争力和市场占有率。

趋势:服务更加多元化和数字化,注重环保和可持续发展。

总之,宠物行业发展前景广阔,但也面临着诸多挑战。未来,各领域宠物企业必须注重财务风险管理、市场研究、品牌建设、口碑管理和人才培养等方面的工作,以实现稳健发展和长期竞争优势。

来源:全球宠业出海洞察