近期广发证券发布了《宠物零食专题:小市场,大机遇》研报,与宠物主粮不同,宠物零食近年来才开始兴盛。但宠物零食行业较为分散,进口品牌主要有宝路和耐威克,但市占率不高,并未形成垄断格局;国产零食品牌种类繁多,市占率较前的有顽皮、麦富迪和开饭乐三个品牌。总体来说品牌分散,市场竞争激烈,未来几年有望滋生出宠物零食领域的龙头企业。

1

宠物零食迎来快速增长期

与宠物主食有所不同,宠物零食近年才开始兴盛。据智研咨询统计,2017年我国宠物零食市场规模已达60亿,近五年复合增长率为28.7%,未来猫狗宠物数量增长、零食渗透率提升仍存较大空间。

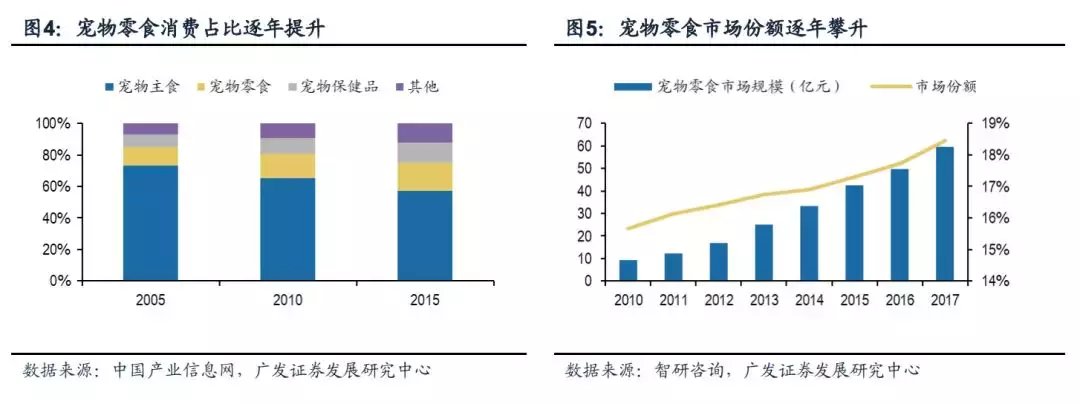

1、零食消费占比逐年提升

近年来,随着随着人类观念意识的改变,宠物逐步以“亲人”的角色进入养宠家庭的生活,宠物经济兴起。猫狗市场是宠物经济的核心。2018年中国城镇养宠人数达到7355万,其中养狗人数占比46.1%,养猫人数占比30.7%。同时,猫、狗消费结构非常类似,消费品类排名前三均分别为主食、训练和零食。主食、零食和保健品都属于宠物食品范畴,其中宠物零食是消费升级的产物,猫、狗零食消费占比分别为14%和13%,是宠物行业第三大子行业。

宠物零食不断放量并逐步挤占主食市场,2005、2010、2015年宠物主食在食品行业占比分别73%、65%、57%,而宠物零食占比逐年上升,分别为12%、16%、18%。

2、中期市场容量空间较大

根据宠物零食的市场规模60亿元与目前猫狗宠物数量、单宠消费额的数 据进行估算,当前国内宠物零食的渗透率约为3%,而美国仅咬胶市场渗透率就达到了25%。我国宠物零食渗透率有望快速提高,其驱动因素主要包括生活水平的提高和情感观念的转变。

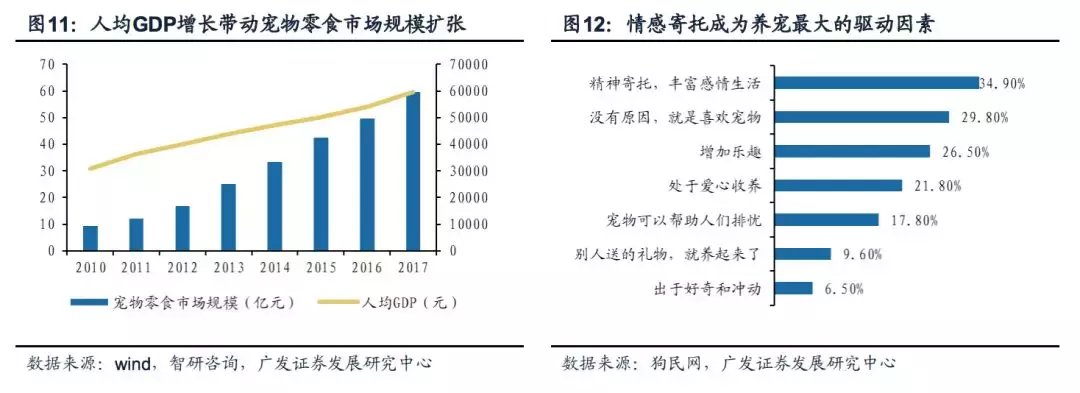

1)人均GDP的增长带动产品升级。中国正处于从温饱型经济向享受型经济的过渡时期,2017年中国人均GDP已突破8000万美元,宠物行业也逐渐向精细化、定制化方向发展,为宠物零食的兴起打下了坚实的经济基础。

2)随着宠物角色逐渐向“家人”、“孩子”转变,宠物零食作为连接主人和宠物的情感桥梁,受重视程度越来越高。据狗民网统计,有34.9%的人养宠是基于情感寄托的诉求,人类观念的转变已成为宠物零食迅速导入的强大推动力。因此我们估算2020年我国宠物零食渗透率可以达到5%。

2

渠道:品牌成长的核心抓手

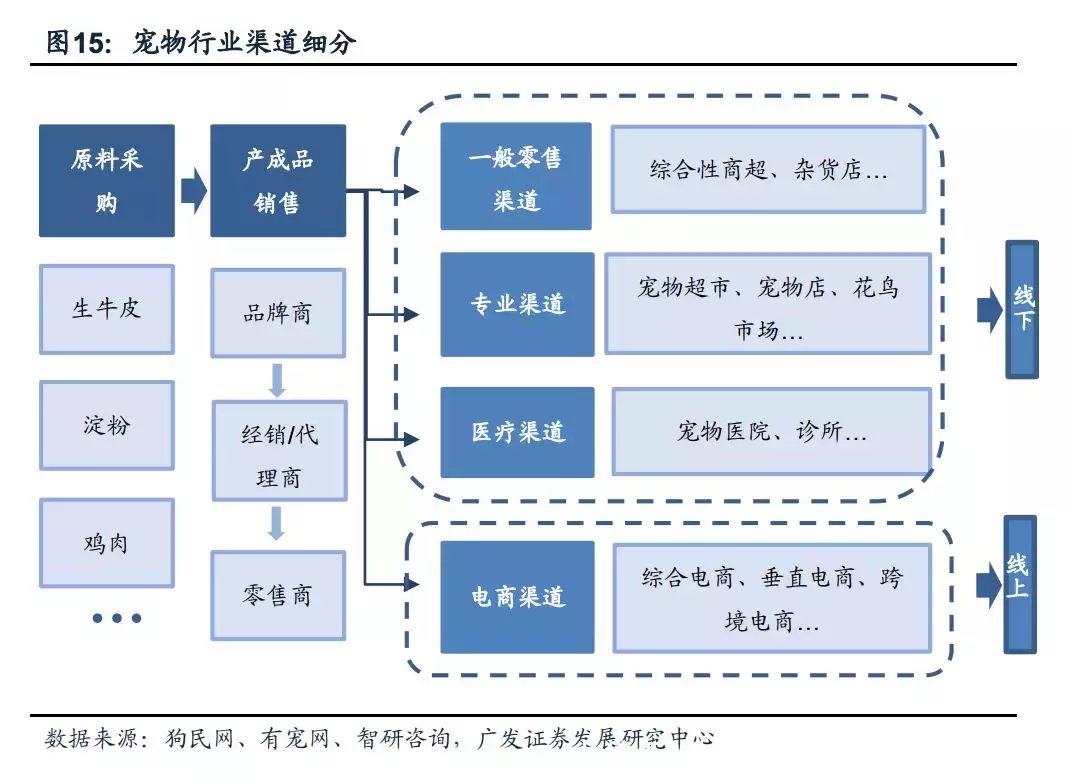

宠物零食产业链由上游的原材料采购和下游的产成品销售构成。产成品经品牌商贴牌,由经销商、代理商推广,最终通过零售商进行销售。纵观整个销售渠道,可分为线上销售和线下销售,其中,线下销售又可进一步细分为一般零售渠道、专业渠道和医疗渠道。总体而言,宠物零食市场渠道分散,渠道整合将成为宠物经济发展的重点。

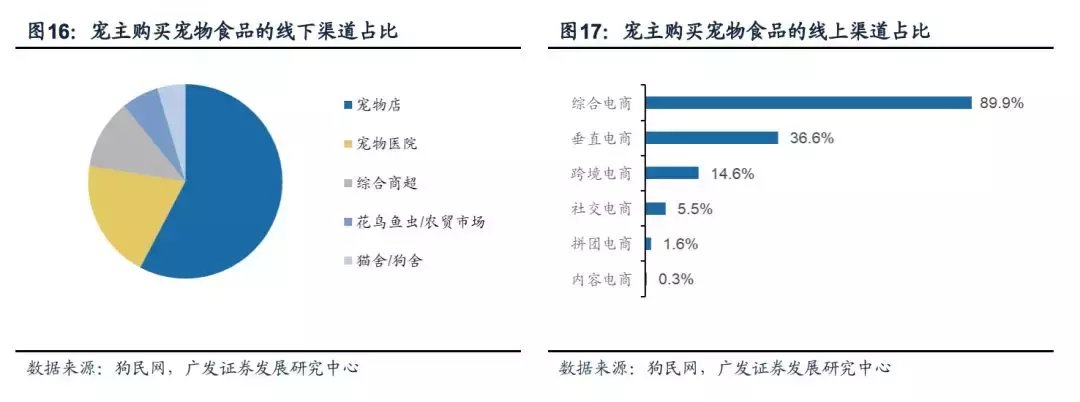

从下游产成品销售来看:1)线下渠道宠物店贡献了56%的销售额,是最受宠主欢迎的线下购买渠道,宠物医院和综合商超分别贡献19%和11%的销售额,农贸市场和宠舍的市占率较小。2)线上渠道而言,90%的宠主使用过综合电商购买宠物食品,37%的宠主使用过垂直电商,而跨境电商、社交电商、拼团电商以及内容电商的普及率相对较低。

宠物零食销售渠道中外差异很大,欧美国家宠物商品销售主要依赖于大型宠物用品超市和连锁商超,其中,美国宠物产业最为发达,已有百余年历史,大型宠物用品超市遍布全国。相较美国,我国下游产成品销售重点布局连锁商超渠道和线上渠道。宝路、皇家和冠能等进口品牌深耕线下渠道多年,品牌粘性很大。

相较线下渠道,线上渠道具有渠道铺设成本低、品牌粘性小的特点,随着互联网电子交易平台的不断发展和深入,电商成为了国产品牌崛起的最重要的渠道。2013年我国线上渠道开始发力,到2017年我国线上宠物消费占比已增至34.2%。

2

宠物零食小市场,大机遇

1、龙头图鉴:细分方向持续精进的品谱集团

品谱集团(Spectrum Brands)是罗素1000指数的成员之一,总部位于威斯康星州米德尔顿,是一家全球性的多元化消费品公司。品谱主营业务包括五金和家居装饰、消费性电池、小家电、个人护理产品、宠物用品、家居和花园产品以及汽车护理七大类,旗下产品具有规模大、遍布广的特点。

品谱集团2017年营业收入超过50亿美元。产品由世界前25名零售商销售,在全球约160个国家的100多万家门店购买,其中欧美是品谱最大的销售市场,63%的销售收入来源于北美市场,31%的销售收入来源于欧洲、中东和非洲地区。

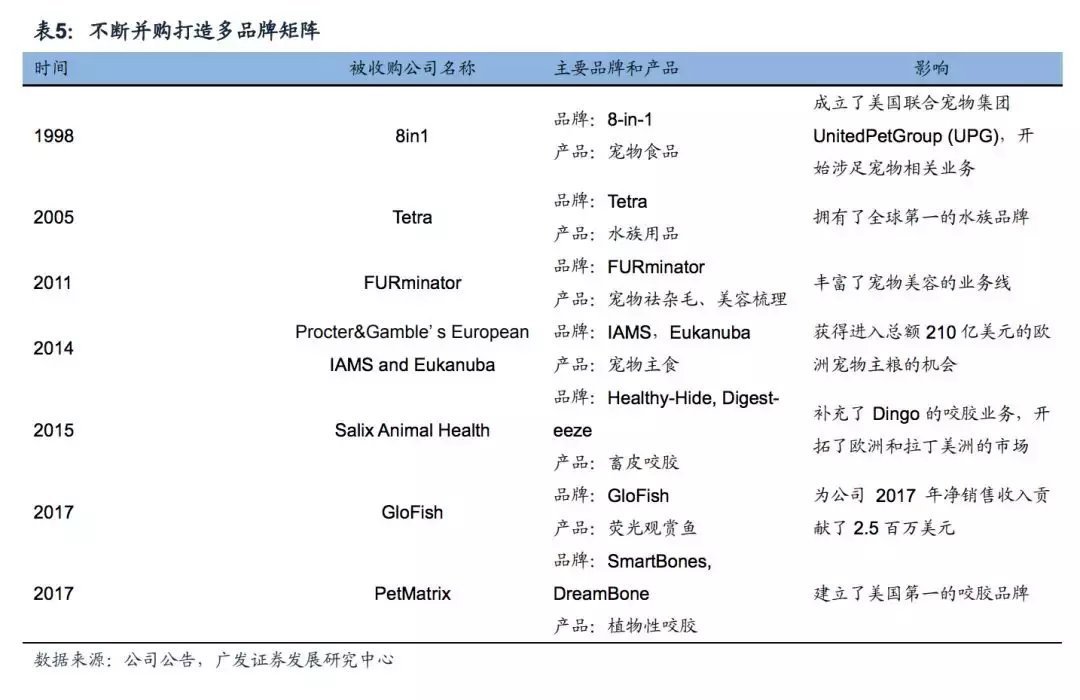

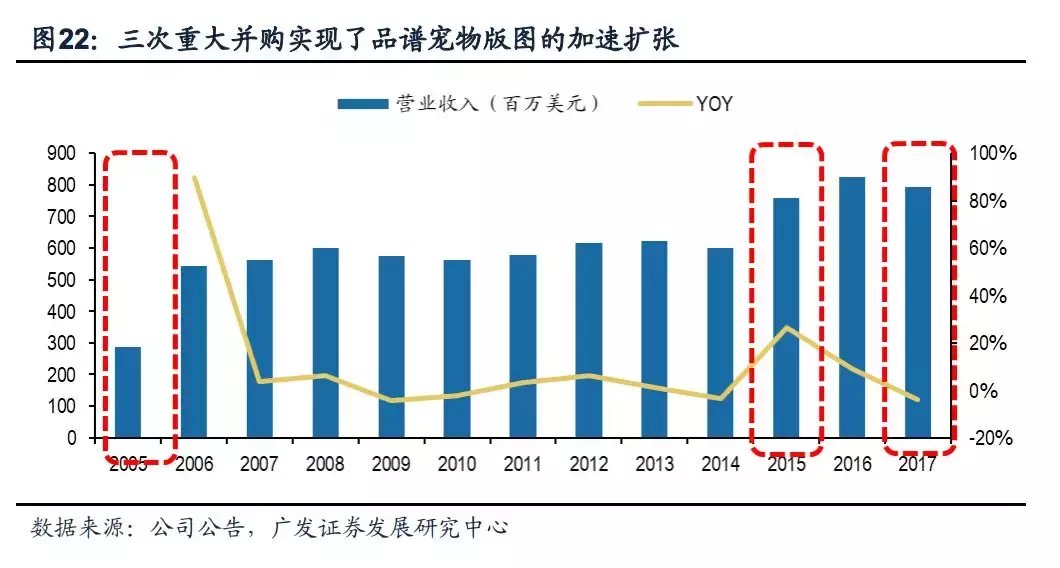

在宠物板块,品谱是是全球前十大宠物公司,2015/16/17年宠物板块营业收入分别为7.6/8.3/7.9亿美元,占整体营收的比率稳定在16%左右。品谱的宠物板块又细分为宠物伴侣(Companion Animal)和水族产品(Aquatics),占比分别为64%和36%。自1998年收购8in1公司进入宠物行业以来,通过不断收购实现了宠物板块的持续扩张,目前品谱拥有超过20个知名的宠物品牌。

相较集中度较高的宠物主食市场,宠物零食受益于产品更新换代和宠物角色升级,近几年开始兴盛。品谱凭借对市场的准确判断,抓紧机遇,绕道宠物主粮市场,着力布局宠物咬胶板块。

回顾品谱宠物板块三个阶段的大规模的收购:

第一阶段扩张:2005年,品谱收购Tetra,一跃成为全球水族品牌的龙头,成为北美宠物 用品市场排名第二的企业。完成收购前,Tetra的业务已遍布90多个国家,是欧洲、北美和日本水族用品市场的第一大品牌。收购完成后,Tetra在2015年为品谱贡献了约9600万美元的营业收入。收购完成前后,品谱宠物板块营业收入从2.86亿美元增长到5.43亿美元,同比增长90%,是品谱宠物板块历史上最大规模的一次扩张。

第二阶段扩张:2015年收购原品谱美国第一大客户Salix,拥有了知名的畜皮咬胶品牌Healthy-Hide,补充了品谱原咬胶品牌Dingo的业务线,拓宽了品谱在美国咬胶业务的市场。2014-2015年品谱宠物板块营业收入从6亿美元增加到7.6亿美元,增幅高达26.3%。

第三阶段扩张:2017年,品谱收购PetMatrix,建立了美国第一的咬胶品牌,巩固了品谱在北美市场的咬胶地位。PetMatrix是北美市场宠物咬胶龙头,2017年实现营业收入7500万美元。PetMatrix旗下有SmartBones和DreamBone两 个全球性知名宠物咬胶品牌,主要生产植物咬胶。

通过不断的并购扩张,2017年收购原北美咬胶龙头PetMatrix后,品谱成为了 美国排名第一的咬胶企业。品谱拥有五个主要的咬胶品牌,分别是Dingo、DreamBone、SmartBone、Healthy-Hide和Digest-eeze。除Dingo是品谱的自有品牌以外,其余四个品牌均是通过收购获得。

2、分散市场,成长正当时

宠物主食在整个宠物食品行业占比超过一半,是目前中国宠物市场占比最大、发展最为成熟的子行业。不同于宠物主食,宠物零食刚刚兴起,行业集中度较低。相较规模化生产的宠物主食,宠物零食的种类繁多,制作流程往往需要很多的人工操作,具有小批量多批次的特点。

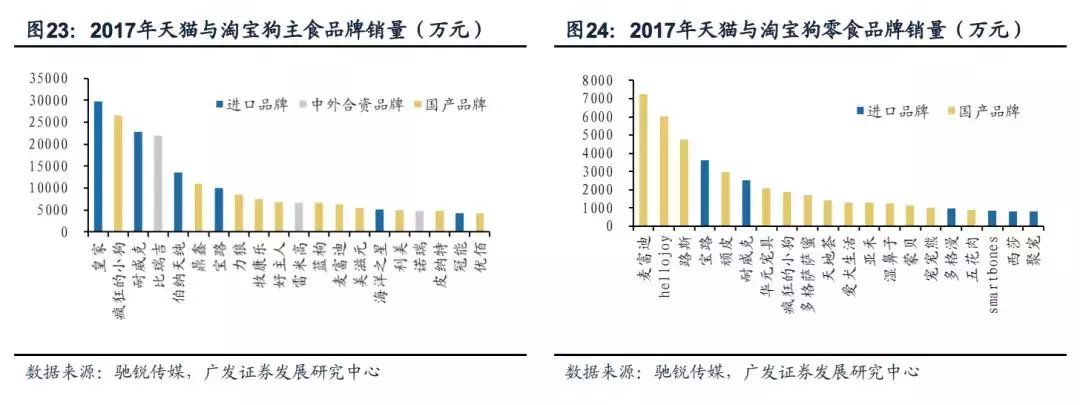

据驰锐传媒研究统计,2017年天猫和淘宝犬主食销售额前二十的品牌中,进口与中外合资品牌合计占九个,销售总额占比56.3%,前五品牌中仅有一家国产品牌,皇家占比最大。反观零食市场,2017年天猫和淘宝销售额前十五品牌中仅有宝路、耐威克两家进口品牌,并未形成垄断优势,国产品牌有望迎来自己的春天。其中,淘系销量排名第一的麦富迪和排名十三的湿鼻子均是国内企业乖宝宠物食品集团旗下品牌。总体来说,宠物零食品牌分散,市场竞争激烈,未来几年有望滋生出宠物零食领域的龙头企业。

3、外延并购,搭建多元体系

纵观国内的宠物零食领军企业,多以提供代工产品起家,例如佩蒂股份是我国的咬胶出口龙头企业,超95%的收入来源于出口。2017年公司实现营业收入6.3亿元,其中超过95%来源于出口。

国内市场尽管较为分散、增速可期,但对ODM企业而言,渠道品牌建设优势 并不突出,试水国内市场也已全面开启:佩蒂股份成立佩蒂智创专门负责国内市场拓展,同时投资E宠电商和智宠训练平台,以加强电商渠道和宠物社区的布局;中宠股份则通过换股入股瑞鹏股份,产品有望打入瑞鹏旗下500余家宠物医院,同时进一步加码电商渠道,成立电商中心、与阿里巴巴签署《战略合作备忘录》、增资云宠智能等,着力打造线上运营能力。

据公司公告披露,中宠和佩蒂正在着力布局新西兰市场,佩蒂全资子公司新西兰北岛小镇宠物食品有限公司2018年7月完成收购新西兰BOP Industries Limited,中宠2018年11月完成收购The Natural Pet Treat Company Limited和Zeal Pet Foods New Zealand Limited两家新西兰宠物食品公司,进一步提高对国内外宠物食品产业资源的整合能力。

来源:宠物行业白皮书