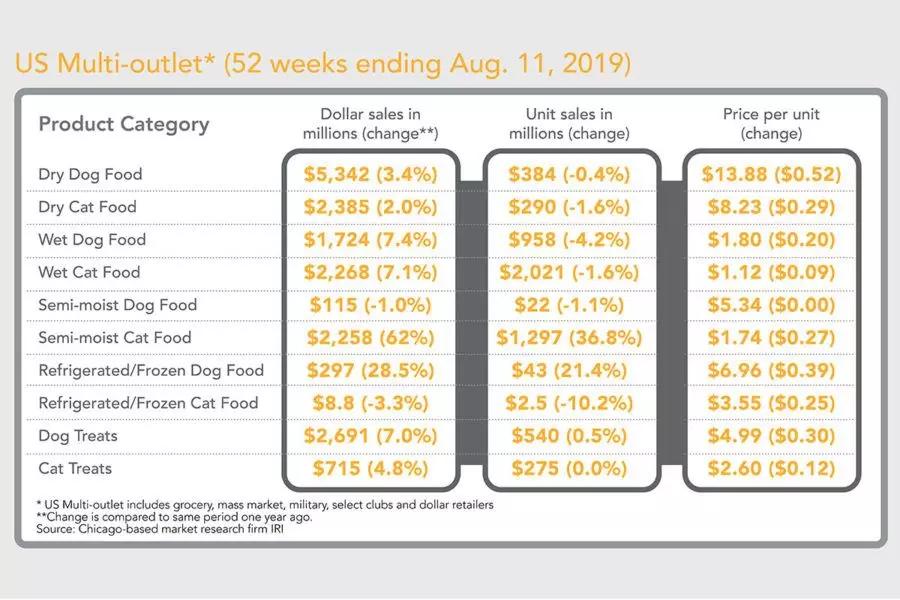

从总体上看,美国宠物食品和零食行业在2019年继续增长。这种增长引起了投资者和一些大型人类食品制造公司的关注。

通用磨坊对Blue Buffalo的并购以及JM Smucker公司对Big Heart Pet Brands和Ainsworth Pet Nutrition的并购都说明了这一点,他们越来越将宠物食品和零食视为其业务增长的主要支柱。

随着电子商务的兴起以及诸如Blue Buffalo之类的知名高端品牌从宠物专卖店到大众零售(大型商超、便利店、药店等)渠道的转变,美国宠物食品和零食市场上的传统零售业务正变得越来越模糊。

此外,过去10年的监管环境使美国宠物食品加工标准与人类食品生产保持一致,使得宠物食品制造商在强力的监管下,不得不反复检查确认其生产过程的安全。

图源:芝加哥IRI市场调研

渠道变革

在Blue Buffalo的引领之下,宠物食品和零食品牌已不再仅限于其传统的宠物店销售渠道,不管是互联网电商还是大众零售场所这些非传统渠道都被开发并重视起来。

Blue Buffalo的创始人兼品牌顾问比利·毕晓普(Billy Bishop)表示:“我们致力于大幅扩大Blue的供应范围,以使宠物主人无论在任何地方都能买到Blue的产品。”

这种方法似乎对超高级品牌很有效。Blue Buffalo的销售额在2020财年第一季度突破3.68亿美元,比去年同期增长7%。通用磨坊(General Mills)表示,Blue Buffalo通过大众零售渠道的零售额比去年增长了50%,电子商务销售额在第一季度也增长了20%以上,该公司预计整个2020财年电子商务增长将继续保持8%至10%的水平。

不幸的是,随着公司将重点转向大众零售渠道,宠物专用渠道中的Blue Buffalo销售下降了两位数。为了修复与宠物专业渠道的关系,通用磨坊公司推出了一条新的超高端产品线Carnivora,该产品将在宠物专业零售领域独家销售。

而随着品牌拓宽产品线以提供某些渠道的排他性,原本的渠道也纷纷开始创建自己的品牌。

高端自有品牌

传统上,独立的宠物专卖店多出售较高价格的品牌,而较低价格的宠物食品可在商超买到。但这些界限现在变得越来越模糊,传统壁垒逐渐消失。高蛋白,无谷物和全天然饮食等优质食品的销售势头越来越猛,带动整个宠物食品零食行业的发展。

Packaged Facts的年度报告《美国宠物食品,第14版》指出,越来越多的优质宠物食品可以通过各种大众消费和电商渠道获得,从而加快了市场的“整体优质化”进程。

American Nutrition Inc.的客户品牌和合作部高级副总裁Mills说:“现在,越来越多的优质产品从宠物专卖店转移到大众零售货架上,这为大众零售渠道商制造了开发自有类似品牌产品的机会。”这些新品牌宠物食品已成为顶级竞争对手,并以优质和功能性成分、低于顶级优质品牌的价格吸引到很多消费者。

图源:Package Facts

欧睿国际(Euromonitor International,一家专门提供市场数据和市场分析的英国公司)的包装食品分析师贾里德·科滕(Jared Koerten)表示,偏好高价功能型产品的千禧一代正在推动这一趋势。

自有品牌在宠物行业中的排行正在上升,零售商在全部渠道和品类中都推出了自己的品牌。根据纽约私人标签制造商协会(PLMA)的数据,渠道品牌的市场渗透率在2018年创下历史新高,市场份额和市场占有率以两位数的速度增长。

蛋白质源的创新探索

在宠物食品工业的可持续发展理念影响下,蛋白质源的创新举措一直很引人注目。

2018年10月,位于加利福尼亚州伯克利的Wild Earth,Inc.推出了新的狗粮生产线,这种狗粮由培养的曲霉(米曲霉)制成,曲霉是一种古老的亚洲蛋白质,属于真菌界的成员,其中含有犬必需的全部10种氨基酸,之后,在2019年8月,该公司又推出了一种以酵母蛋白质为主要成分和蛋白质来源的无肉均衡犬粮。

2019年3月,生产宠物益生菌营养品的Because Animals宣布其开发了新的宠物食品,该新品将使用实验室培养的肉-一种由小鼠细胞制成的肉替代传统蛋白源。在2019年12月,该公司又发布了首款用营养酵母制成的人食级狗零食,并表示2021年初将推出一种培养的小鼠肉制作的猫零食。

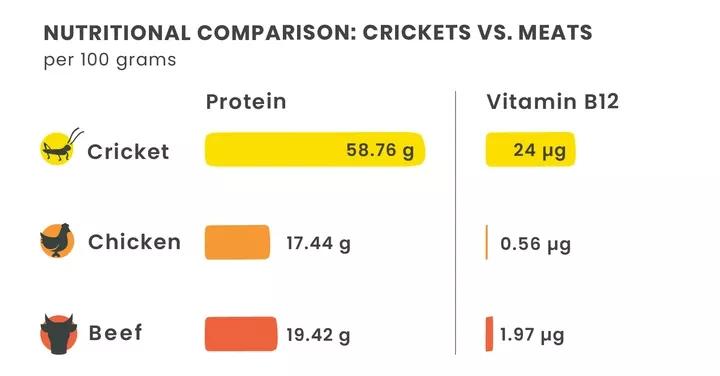

Jiminy's是一家总部位于加利福尼亚州伯克利的宠物食品制造商,他们使用可持续的蛋白质来源,推出了两种完全均衡的昆虫蛋白狗粮——Good Grub包括昆虫蛋白粉,而Cricket Crave包括蟋蟀蛋白粉。另一家总部位于蒙特利尔的犬粮公司Wilder Harrier也推出基于昆虫蛋白制作的宠物食品,其中大多数蛋白质来自黑水虻,由加拿大的昆虫饲养设施提供。

图源:Jiminy’s宠物食品

虽然市场上出现了越来越多用于宠物食品的新蛋白来源,无论它们是来自酵母、实验室种植的肉还是昆虫,这个行业依然遵循着它重要的传统:成长。

增长的特征

十多年来,宠物行业一直保持着让投资者喜闻乐见的增长。美国宠物产品协会(APPA)表示,自2007年以来,宠物食品的年增长率至少为3.7%,最高时达到了10.7%。

消费品市场研究公司Packaged Facts的数据显示,尽管干粮仍占美国宠物食品市场72%的份额,但对宠物健康的关注使得宠物主人愿意为他们的宠物选择更多种类的产品。

Freshpet Inc.在2019年继续保持可观的增长,其他新鲜的“自制”品牌也受到了投资者和消费者的青睐,这些投资者和消费者正在寻找与人类的饮食更相似的宠物食品。

尽管狗粮的销售额依然大于猫粮的销售额,而猫粮市场却在保持强势增长。据《Package Facts》预计,其增长速度将继续高于狗粮。2020年,猫粮的销售额预计将增长3.2%,达到96亿美元,而狗粮的销售额预计将增长2.5%,但仍将以192亿美元领先。根据Euromonitor的数据,2013年至2018年间,全球猫零食销量的增长以9%的复合年增长率(CAGR)居于榜首,其次是狗零食,复合年增长率为5%。

很多受欢迎的新类型宠物食品甫一面世便价格高企,如风干或冻干,对很多品牌来说是颇具吸引力的扩展方向。根据《Package Facts》的数据,采用100%冻干的宠物食品平均价格比传统膨化粮高1,587%,其中,采用100%冻干的宠物食品平均成本为每磅32.55美元,而膨化粮平均为每磅1.93美元。

By Nature冻干粮

美毛、提高免疫力、帮助消化等的功能型宠物食品和零食越来越受欢迎,和人类食品市场的喜好趋势保持了一致。

另一方面,含大麻的产品(包括大麻二酚(CBD))正在爆炸式增长,远远超出了监管机构在这些成分上的规定,这是该行业违反法规的另一重面孔。

随着越来越多的传统高端品牌和超高端品牌采取全渠道方式,线下和线上的渠道商都在与自有品牌争夺线下货架或线上位置。每出一种新成分都成为头条新闻,加工商也在学习如何应对日益复杂的市场,而顶级品牌都在追求将其产品推成爆款。

与自有品牌竞争在线下货架或线上位置上的争夺,只是顶级宠物食品和零食公司在当下市场中必须克服的障碍之一。

美国宠物食品制造商在全球市场尚处于强势地位,全球近一半的市场都还是美国宠物食品的。

来源:宠业家