近日,华泰证券发布了一份关于美国宠物食品行业的研究报告《百余年砥砺,领跑全球宠食市场》,报告中对于2019年美国宠物食品行业进行深入分析,小编整理如下要点:

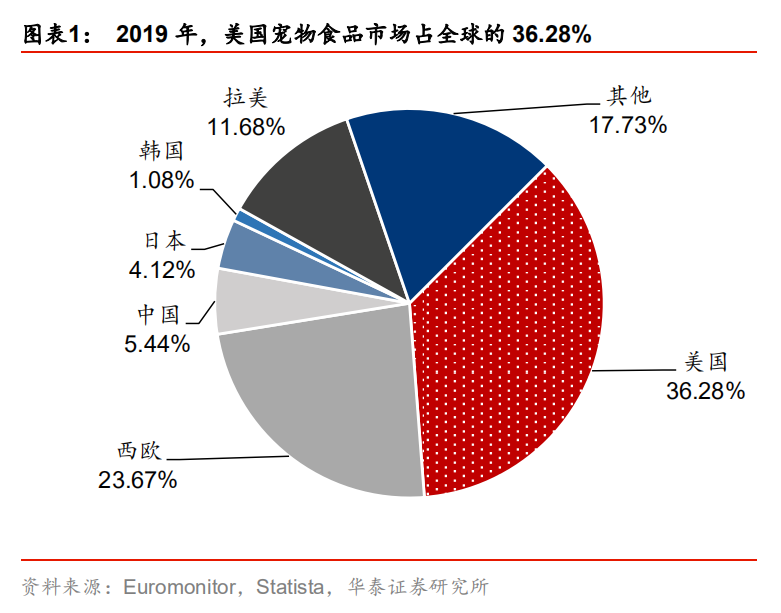

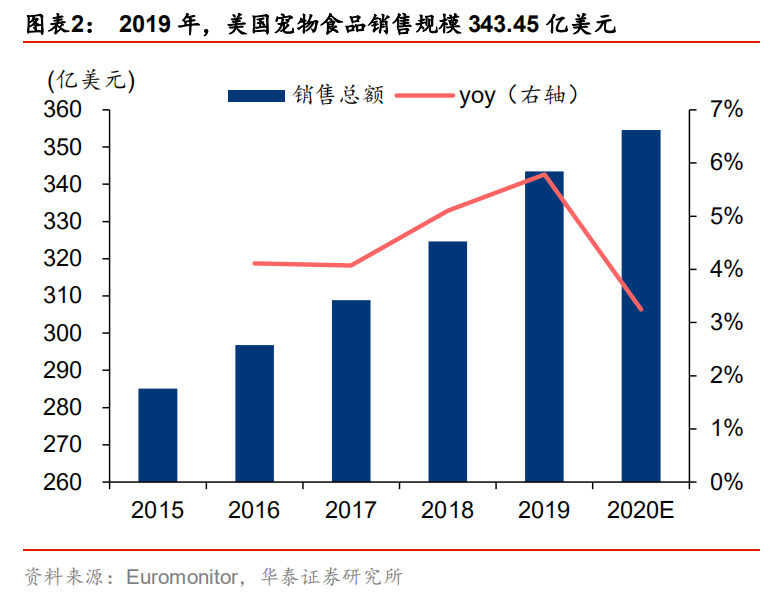

- 全球宠物食品销售额贡献宠业市场规模超7成,仅美国贡献36.28%;

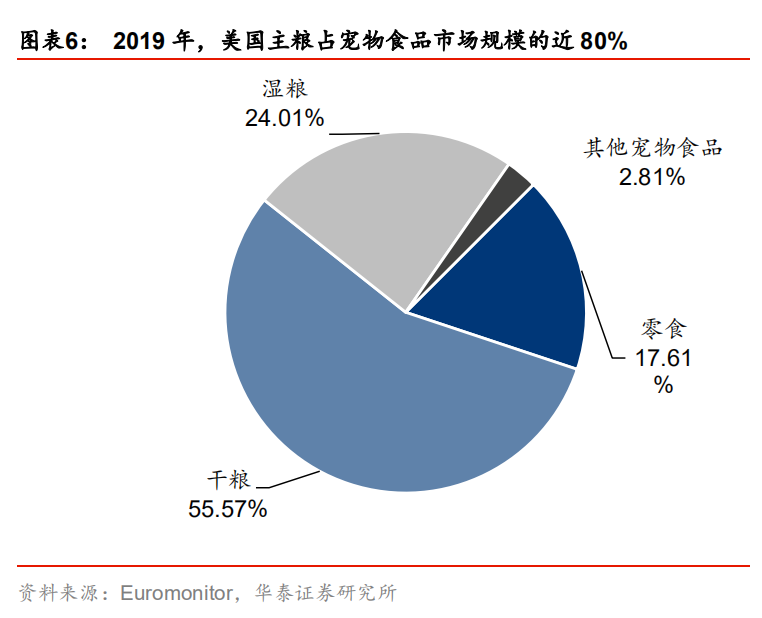

- 宠物主粮占比美国宠物食品销售近8成,其中干粮56%,湿粮24%,零食22%;

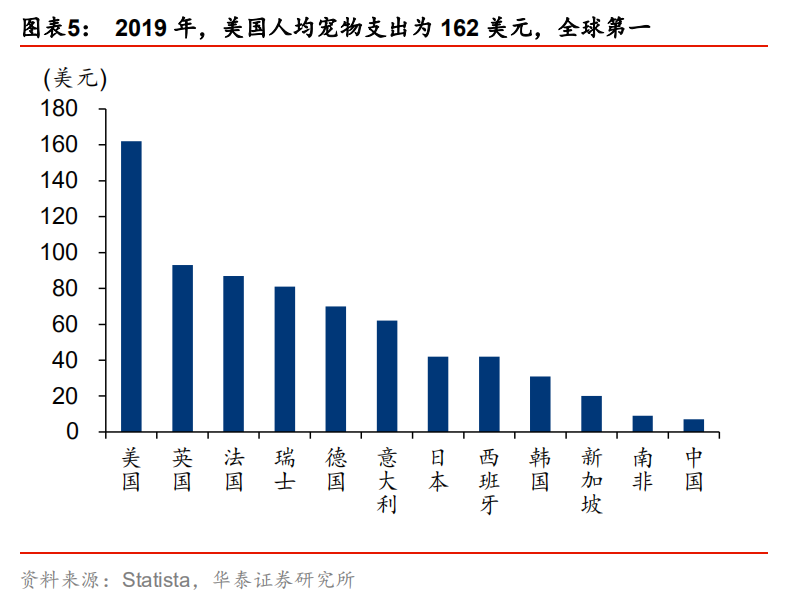

- 美国平均家庭宠物支出居世界首位,是全球唯一一个人均宠物支出高于150美元国家;

- 美国狗猫粮销售额七三开,其中狗干粮占比狗粮超6成,猫干粮与湿粮销售规模接近;

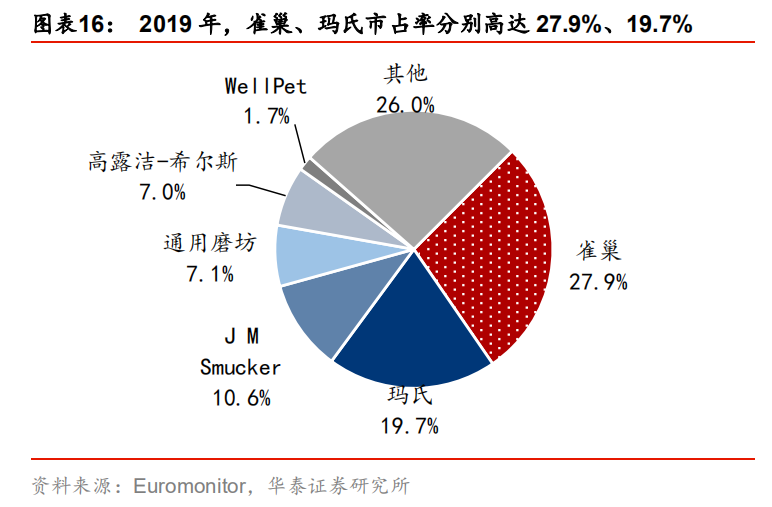

- 美国宠物食品市场“头部效应”明显,2019年雀巢、玛氏美国宠食市占率近一半;

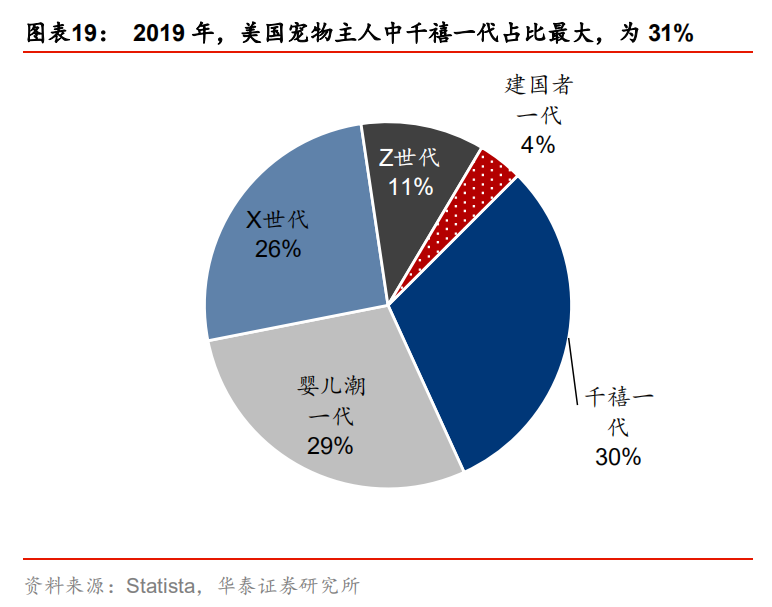

- 2019年美国线上宠食销售占比14.4%,美国千禧一代已成宠物食品主要购买者。

具体如下:

宠物食品销售贡献宠业市场规模超7成

2019年美国宠物食品销售占全球36.28%

宠物行业由活体交易、宠物商品(食用+用品)以及宠物服务三大类构成,其中宠物食品是最大的细分市场。据Euromonitor统计,2019年全球宠物行业市场规模(终端价口径,下同)达1323.3亿美元,其中宠物食品销售额占整个宠物行业销售额的71.55%,达946.77亿美元。

其中,2019年美国宠物食品市场销售规模达343.45亿美元,同比增长5.78%,占全球销售规模的36.28%,为全球第一大宠物食品市场;其次是西欧地区占全球市场的23.67%,2019年销售额为224.13亿美元;再次是亚太地区占全球市场的13.81%,2019年销售额分别130.73亿美元,其中中国市场为51.51亿美元、日本市场为38.99亿美元以及韩国市场为10.22亿美元;最后是拉美地区销售额为110.6亿美元,占全球市场的11.48%。

美国平均家庭宠物支出高居世界首位

2019年有2120万“猫狗双全”家庭

根据APPA统计,2019年美国约8490万家庭拥有宠物,,占全国家庭总数(2019年美国家庭总量约为1.27亿)的67%,其中养狗家庭和养猫家庭占绝大多数,分别为6340万、4270万。由此可以推算,2019年美国有2120万“猫狗双全”家庭。

除具有规模庞大的宠物基数之外,美国的平均家庭宠物支出也高居世界首位。据Statista统计,2019年美国人均宠物支出为162美元,是全球唯一一个人均宠物支出高于150美元的国家,远高于排名第二的英国(2019年人均宠物支出为93美元)。

2019年宠物主粮占比美国宠物食品近8成

干粮贡献过半,湿粮贡献四分之一

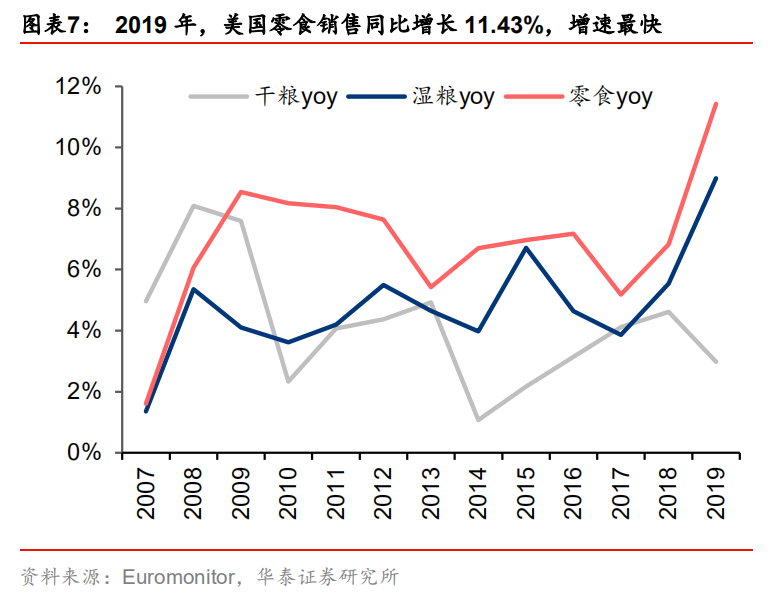

据Euromonitor统计,2019年美国宠物食品市场中主粮销售总额为273.31亿美元,占宠物食品市场销售总规模的近80%。具体来看,2019年干粮销售额为190.85亿美元,占比约55.57%;湿粮销售额为82.46亿美元,占比约24.01%。

相比主粮市场,零食市场销售规模较小,但增长势头明显,2006-2019年年均复合增长率达到6.88%,远高于干粮的4.17%、湿粮的4.79%。经过近十年的增长积累,2019年零食市场的销售规模达到60.48亿美元,逐渐接近于湿粮的销售规模。

2019年美国狗猫粮销售额占比7:3

猫干粮与湿粮规模接近,猫零食增速最快

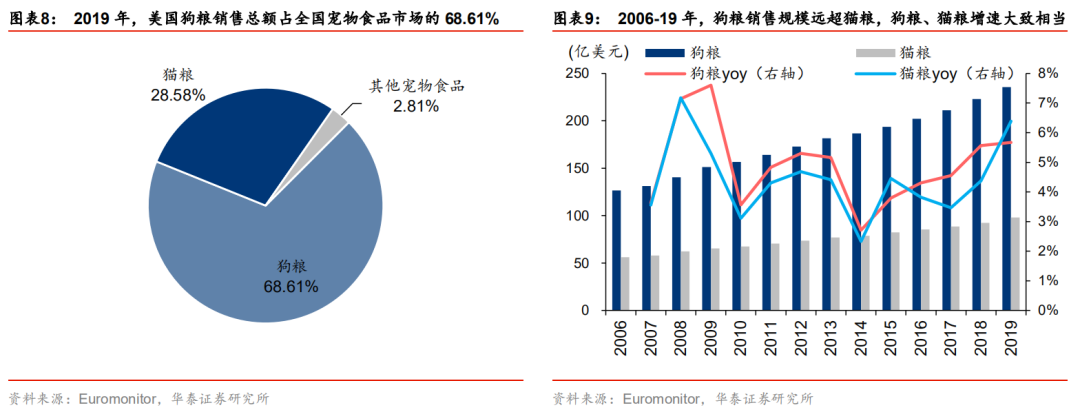

据Euromonitor统计,2019年狗粮全年销售总额为235.64亿美元,约占宠物食品销售总额的68.61%;相比之下,猫粮销售总额为98.15亿美元,约占28.58%,其他宠物食品销售9.67亿美元,约占2.81%。狗粮市场份额最大,一方面由于美国养狗家庭数量最多,另一方面也由于狗的平均食量更大,相对于养猫,养狗主人对宠物食品的需求量更大。此外,狗粮与猫粮的增长速度相差不大,2006-2019年CAGR分别为4.9%、4.41%。

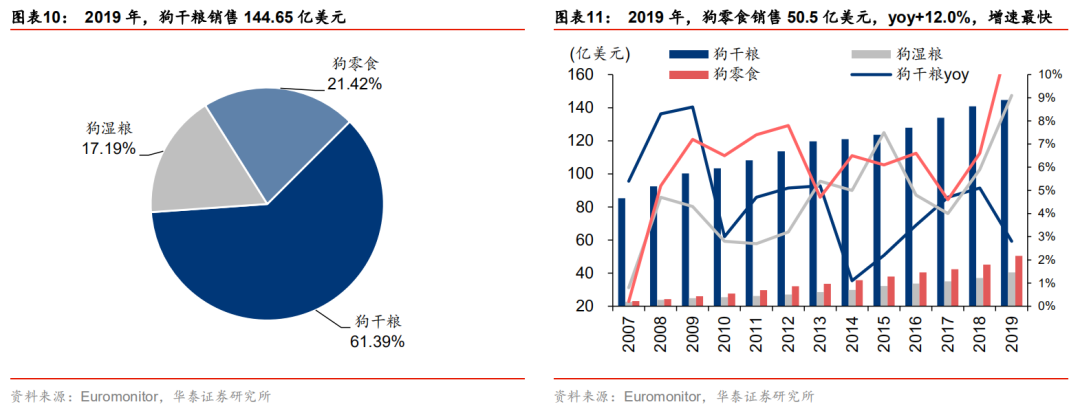

在美国狗粮市场中,狗干粮是美国宠物食品市场中规模最大的细分品类,但增速较缓。2019年美国狗干粮销售规模为144.65亿美元,占全年狗粮市场销售规模的61.39%,同比增长2.8%。相比而言,狗零食虽然在狗粮市场中所占份额不高,但增长迅速,已经超过狗湿粮,成为狗粮市场中的第二大细分品类。2019年狗零食销售额为50.5亿美元,同比增长12%,超过狗湿粮的40.51亿美元。2006-2019年,狗零食的年均复合增长率为6.23%,而狗干粮为4.56%。

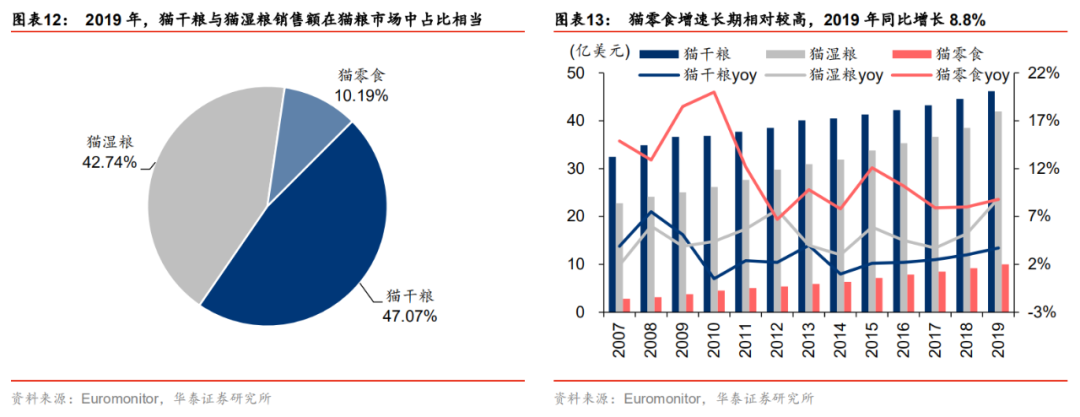

美国猫粮市场中,猫干粮与猫湿粮规模旗鼓相当,猫零食增速最快。2019年美国猫干粮销售额为46.2亿美元,占猫粮市场销售规模的47.07%;猫湿粮销售规模为41.95亿美元,占比42.74%。猫零食虽然销售规模小,2019年仅10亿美元,但增速最快。2006-2019年,猫零食的年均复合增长率为11.45%,远超猫干粮的3.06%、猫湿粮的4.96%。

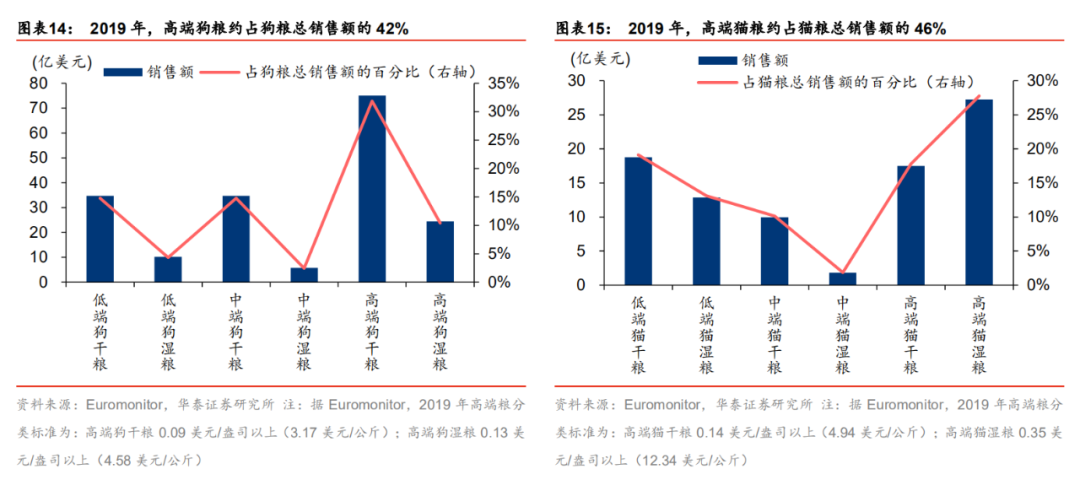

此外,在世界范围内看,美国宠物食品行业的高端化发展相对成熟,多年来宠物主人逐渐能够接受更高价格的宠物食品,由此在销量增长缓慢或没有增长的情况下,实现销售额的提高。但随着高端宠物食品的普及,尤其是诸多高端宠物食品开始在线上销售,宠物食品“大众优质化”的趋势日益明显,高端宠物食品提价的空间减小,如果要突破目前的价格水平进入更高水平,难以避免消费者可能产生抗拒心理。

因此,华泰证券认为,在量、价两端,美国宠物食品行业基本不会大幅提升,整体增长空间有限。

美国宠物食品市场“头部效应”明显

2019年雀巢、玛氏美国宠食市占率近半

市场集中度高,各类细分市场都存在优势明显的龙头品牌,小企业突围难度大。美国宠物食品行业发展起步早,雀巢、玛氏等食品生产巨头入场时间早,并在长期发展中通过多次外延并购扩展产品线、提高市占率。2019年雀巢、玛氏为美国宠物食品行业市占率排名前二,分别为27.9%、19.7%,两家公司的市场份额总和已经高达整个市场的近一半。

从细分品类来看,美国宠物食品市场基本都已存在优势明显的龙头品牌。如处方粮市场的Hill’s,天然粮市场的Blue Buffalo、雀巢Purina ONE,以及功能粮市场的玛氏lams(促进健康、提高免疫力)、雀巢Purina Pro Plan(促进胃部健康、宠物体重管理)。

2019年美国线上宠食销售占比14.4%

美国千禧一代已成宠物食品主要购买者

据Simmons全国消费者调查,美国线上购买宠物食品的家庭数量由2013年的354.1万飙升至2018年的1327万。据Euromonitor统计,线上电商渠道的宠物食品销售额在所有渠道总销售额中的占比持续提升,2019年已达到14.4%。

此外,据Statista统计,随着宠物主人代际的年轻化趋势,美国千禧一代(1982-2000年出生)逐渐超过婴儿潮一代(1946-1964年出生),成为宠物食品的主要购买者,他们对线上电商渠道的偏好明显高于老一代消费者。

概述美国宠物食品市场百余年历史

多因素共振成就全球第一大宠物市场

市场萌芽阶段:19世纪中后期至20世纪70年代,美国宠物食品行业初步发展。宠物家庭地位转变,商业化宠物食品出现并开始机器量产。这一阶段宠物食品行业发展核心驱动因素:

- 工业革命推动了美国城市化进程,消费者生活方式和宠物家庭地位大大转变,宠物主开始有了单独喂养的意识,商业化宠物食品顺势出现;

- 工厂制度的确立为研发并应用新技术打下了基础,机器量产的宠物食品营养便捷,易于被大众接受。

行业扩容阶段:20世纪70年代至21世纪初,美国宠物食品行业快速发展。美国养宠渗透率和宠物食品市场规模快速增长,行业龙头开始形成。这一阶段具备两大核心驱动因素:

- 经济飞速发展推动大众为宠物消费意愿的提高,宠物食品行业规模迅速扩张;

- “宠物人性化”趋势下,消费者对宠物食品的需求升级,进而带动宠物食品行业规模扩容。

成熟稳定阶段:21世纪初至今,美国宠物食品行业整体步入平稳发展阶段。相比上一阶段,这一阶段的两大核心驱动因素:

- 消费者对宠物食品健康营养特性的偏好增强,引领宠物食品向纯天然、高蛋白、无谷物、添加有机成分等方向发展;

- 互联网时代下电子商务发展迅速,宠物食品定制化成为趋势,电商崛起为宠物食品行业注入发展新活力。

来源:宠业家

2026-01-09

2026-01-08

2026-01-07

2026-01-05

2026-01-04

2026-01-04