那么这几大市场究竟都有何特色,近期小U出海联合USEEPAY发布了《全球宠物用品电商市场分析》,报告对东南亚地区宠物市场(泰国、印尼、马来西亚、菲律宾、新加坡、越南共六国)进行了详细的分析。

据报告显示,东南亚地区宠物行业近年来逐渐兴起,虽然市场相对较新,但目前已经呈现出了高速增长的潜力,也吸引着国际投资和本土企业的竞争,该市场也为全球宠物市场带来了新的活力。

2023年泰国宠物市场规模约497亿泰铢

食品规模超200亿泰铢,占比45%

据泰国商务部的数据显示,泰国宠物市场预计以8.4%的年复合增长率增长,预计2023年达到497亿泰铢,2026年增长至667.48亿泰铢。

泰国宠物主要以犬猫为主,宠物狗是泰国家庭普遍饲养的宠物,其家庭拥有率在62.33%,宠物猫拥有率为56.03%。除了犬猫以外,水族类、鸟类以及兔类鼠类都在泰国有着不低的拥有率,其中水族类比例是16.64%、鸟类为7.45%。

在宠物品类偏好上,泰国宠物食品占全行业的45%、宠物服务占32%、宠物用品占比23%。

在单宠年消费上,39.3%的泰国宠主愿意每年为每只宠物平均花费1万至2万泰铢,这与泰国狗猫登记数据库的驯养率相对应,同时也表明了泰国宠物相关产品和服务的市场正在不断增长。

据Kantar Worldpanel报告,人们在宠物用品上的平均支出正在上升。2022年,宠物主每次购物平均花费177.3泰铢(约4.25美元)比前一年有所增加。泰国养狗的人花费最多,为184.6泰铢,其次是养猫的人,为125.4泰铢。

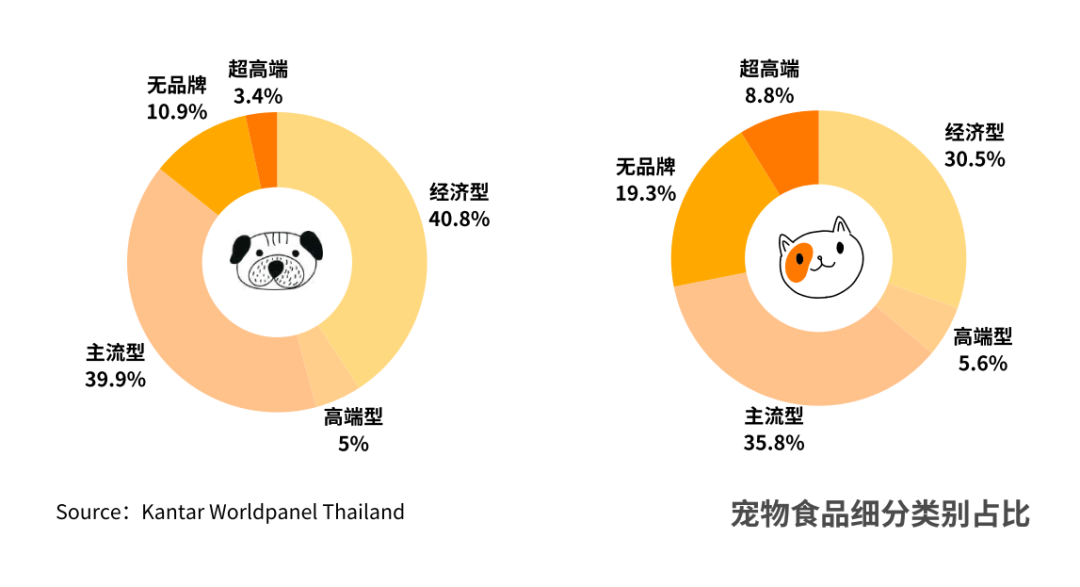

分品类来看,对于猫主来说,主流型猫粮占据了泰国猫主粮的35.8%、经济型占30.5%、其他还有无品牌猫粮(19.3%)、高端型(5.6%)和超高端型(8.8%)。

对于犬主来说,经济型犬粮占据了泰国犬主粮的40.8%、主流型占39.9%、其他还有无品牌猫粮(10.9%)、高端型(5%)和超高端型(3.4%)。

宠物用品方面:在泰国养宠人群中,年轻单身女性占据了主导,她们倾向购买科技智能类的产品。在宠物日常用品方面,一般会选择质量好、性价比高、安全且耐用的产品。

宠物服务:根据泰国玛希隆大学管理学院调查,有受访者表示,照顾⼀只小狗和猫的平均年费为每只动物1.42万泰铢。洗澡和理发是宠物主最常使用的服务,占所有服务的61%。

2023年印尼宠物市场规模近59亿美元

因宗教信仰,宠物猫数量远超宠物狗

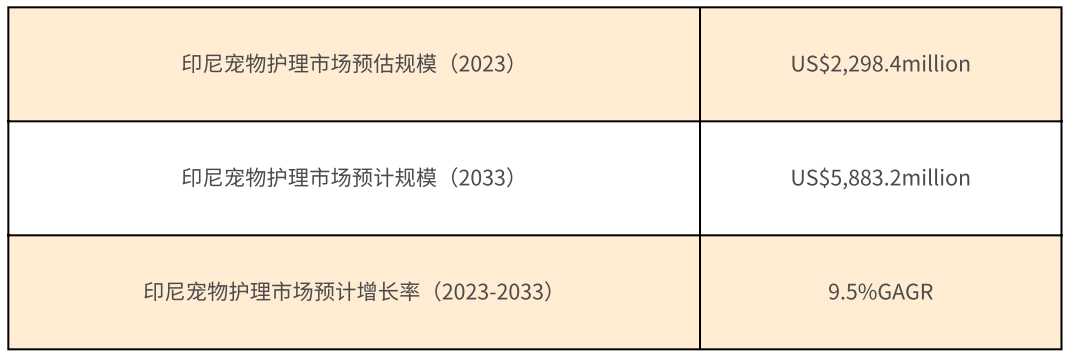

报告显示,据Future Market Insight研究数据,2023年印尼宠物市场的规模预计将达到22.984亿美元。

其宠物市场的复合年增长率为9.5%,到2033年,该市场预计将超过58.832亿美元,将在全球宠物市场中贡献近1.5%的需求份额。

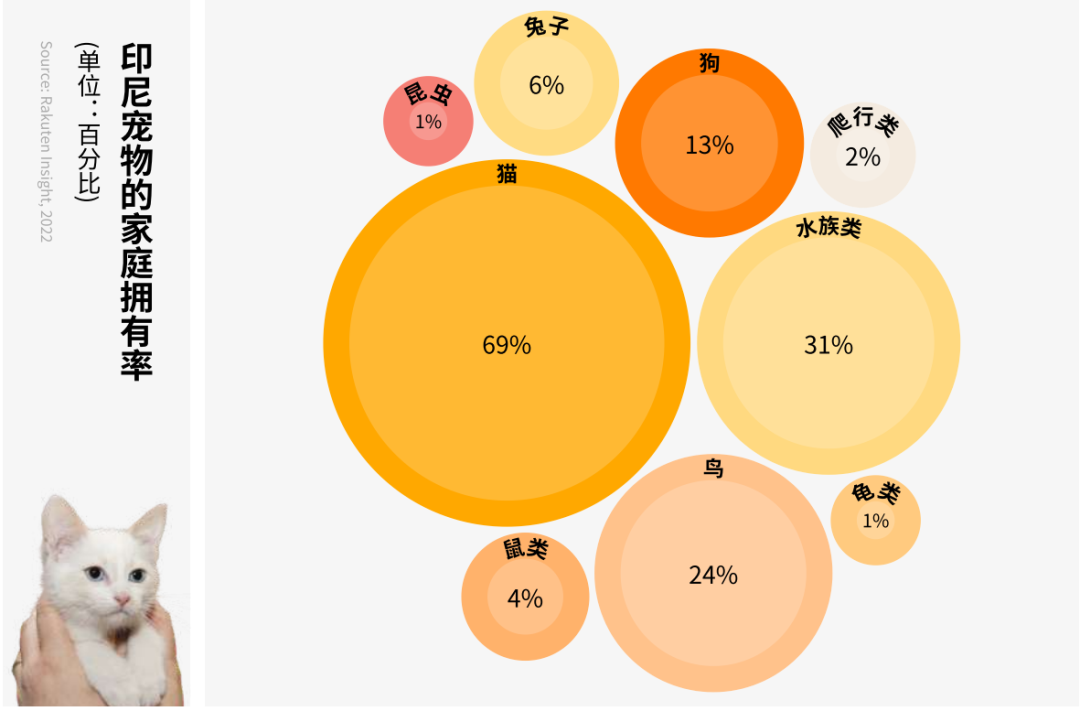

由于宗教和文化信仰,印尼的许多穆斯林家庭更偏向于养猫,狗的拥有率很低。2022年,印尼人养了480万只猫,作为宠物,印尼猫的数量在不断增加且远远超过狗,预计2026年,印尼的宠物猫数量将达到595万只,而宠物狗将达到91.92万只。

在宠物家庭拥有率上,宠物猫在印尼的家庭拥有率上占据绝对地位,占比69%,其次是水族类占比31%、鸟类占比24%,而宠物狗仅占比13%。

细分来看,因猫最受欢迎,与它相关的产品和服务消费最多,其次为水族类和鸟类,而与狗相关的产品和服务近年来也有增长,但增长幅度较小。2023年印尼宠物猫市场消费占比达到了39.1%,且每年以7.8%的复合年增长率增长。

在产品支出方面,42%的印尼受访者表示他们在宠物产品上的花费高达10万印尼盾,而38%的受访者表示,他们在宠物产品上的花费约为10万至30万印尼盾。

此外,印尼的在线零售被视为宠物护理行业的潜在增长动力,Lazada 印尼站、Shopee、Tokopedia、Blibli、Amazon、TikTok等平台上广泛的商品选择将持续推动在线销售。

2023年马来西亚宠物市场规模4.5亿美元

年复合增长率5.8%

马来西亚宠物市场规模在2023年达到了4.26亿美元,预计到2024年将增长至4.5亿美元,2019-2024年马来西亚宠物市场的年复合增长率为5.8%。

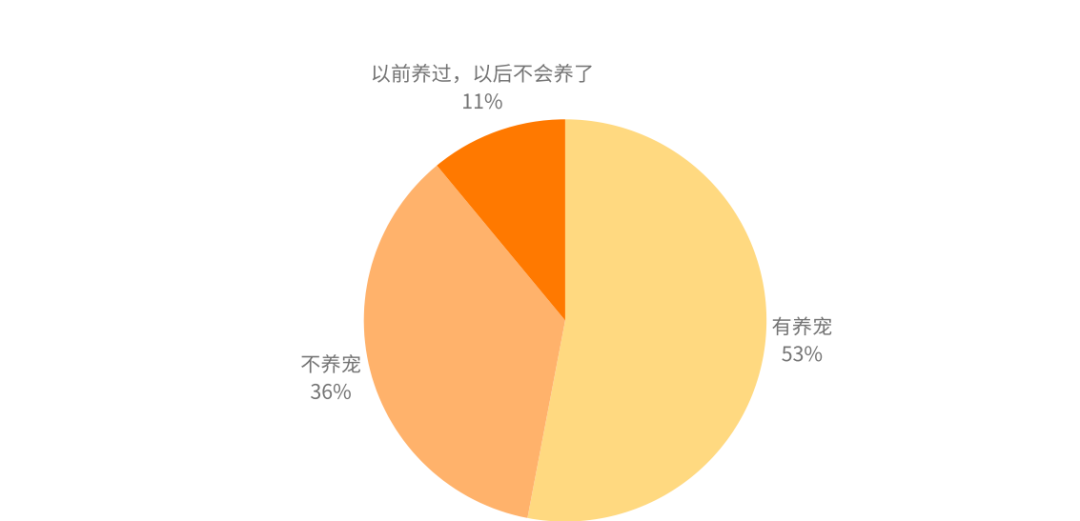

其中,超过一半的马来西亚人表示自己有养宠物,超过30%的人表示自己不养宠。

在宠物家庭拥有率上,猫和狗在当地养宠占比最大,分别为60%和36%。其次是水族类(25%)、兔子(7%)和鸟类(7%)。

从消费品类看,宠物食品领域中,猫粮占市场的⼀半以上,其次是狗粮。目前,食品安全和营养需求正成为宠物主关心的问题,这导致宠物主愿意花更多钱购买优质产品,除宠物食品外,他们还会花费一定费用在宠物玩具、床垫、猫狗窝等方面。

涉及到宠物服务,他们会把相关支出用在宠物医疗保健、美容护理等方面。需要注意的是,主要购买的产品和服务因人而异,但宠物食品、宠物玩具和宠物医疗保健是目前消费支出最多的几个领域。

在宠物电商领域,过去几年宠物食品的网上销售不断增长,2023年占据马来西亚宠物食品市场份额近30%。这是由于产品的便利性和广泛性。本地商品的不可靠性迫使消费者依赖通过Lazada和 Shopee 等电子商务平台提供的进口商品。

2023菲律宾宠物市场规模超1亿美元

宠物犬家庭拥有率超80%

2023年菲律宾宠物产业的价值约为60亿比索(1.08亿美元),复合年增长率峰值达19.6%,业内专家曾预测,菲律宾宠物市场规模较大,并且具有很大的增长空间。

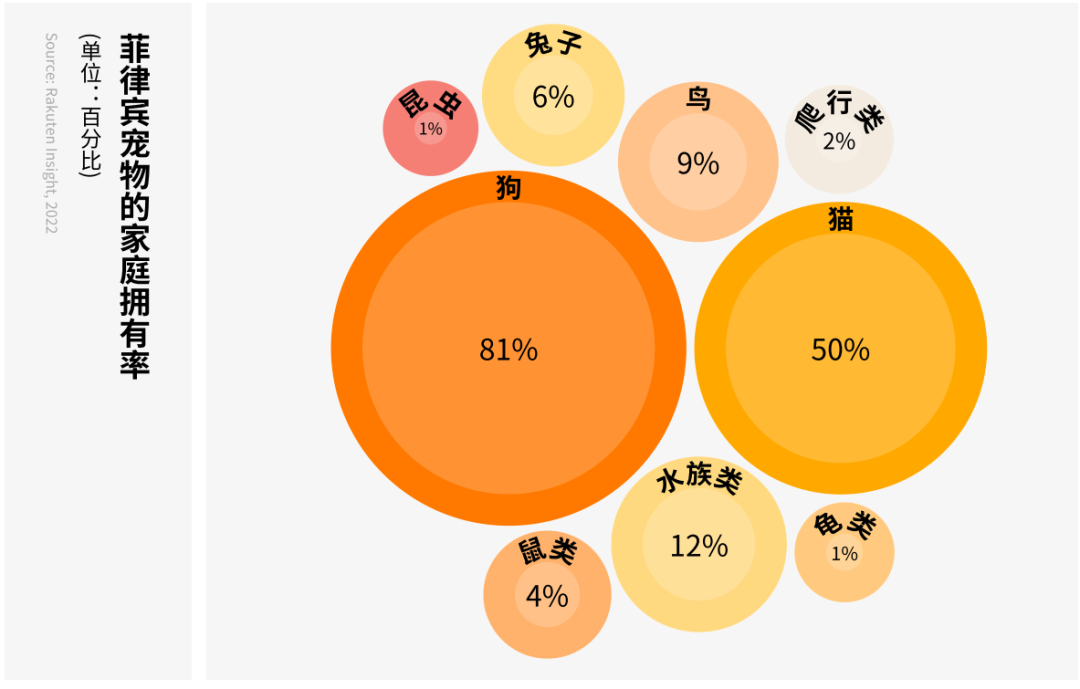

菲律宾宠物主养宠的类型多样化,如宠物狗、猫、水族、爬行动物、兔子等等。其中,狗和猫是最受欢迎,特别是小型犬和猫。在宠物家庭拥有率上,宠物犬拥有率为81%,宠物猫为50%,此外水族类为12%、鸟类9%和兔子6%。

从消费品类看,因狗最受欢迎,菲律宾宠物市场全类相关的产品和服务消费占比较高。不过,随着猫拥有率的增长,与之相关的产品和服务近年也呈现增长趋势。

数据调查显示,菲律宾宠物食品和宠物用品(如居家、清洁、玩具等)是宠物主消费最多品类。87%的菲律宾受访者表示他们购买了宠物食品和零食,54%的人购买美容和卫生用品(如猫砂、宠物香波等),36%的人购买玩具及活动用品(例如猫抓板、仓鼠球等),35%的⼈购买与住房有关的物品(如笼子、水族箱、露台等)或床上用品(如狗床或猫床)。其他还有服装和配饰、保健品、智能用品、宠物保险等。

在电商渠道中,在线电商平台(如亚马逊、Shopee、淘宝等)是菲律宾宠物主购买产品的主要渠道之一,占比为29%,仅次于线下实体店;独立站占比7%。

2023年新加坡宠物市场规模2.59亿美元

宠物活体数量每年增长3%

2023年新加坡宠物市场规模约为2.59亿美元,年复合增长率为4.6%,预计该市场规模将达到2.72亿新元。这表明新加坡的宠物市场正在稳步增长,反映了人们对宠物的需求增加和宠物服务业的发展。

在宠物数量方面,过去5年,新加坡每年的宠物拥有量增长了3%,宠物狗在新加坡较受欢迎,其次为猫和水族类。新加坡宠物犬的家庭拥有率在52%,宠物猫为27%、其次是水族(21%)、鸟类(8%)。

在新加坡,宠物主在宠物相关产品和服务上的消费相当可观,涵盖了从食品、用品、医疗到美容、训练和保险等多个领域。

其中,宠物食品、零食的消费占比最高,达87%,其次为美容和卫生用品(例如猫砂、宠物香波)及与住房相关的物品(例如笼子、水族箱、玻璃容器等的物品)或床上用品(例如狗或猫的窝垫),占比均超过了50%。

宠物玩具和活动相关产品(例如猫抓板、仓鼠球等)也达到了49%。此外,在宠物服务领域,8%的宠物主表示他们会为宠物购买保险相关的产品。

在电商渠道中,选择在线电商平台购买(如亚马逊、Shopee、淘宝等)购买的新加坡宠物主占36%。

2023年越南宠物食品规模7050万美元

年复合增长率为9%

2021至2026年期间越南宠物市场的年复合增长率为11%,预计到2026年将增长至5亿美元。

近年来,狗和猫在越南社会中扮演的角色发生了巨大变化。虽然许多人仍将猫和狗视为看家动物,但更多的家庭和年轻单身人士选择养狗或猫作为伴侣。

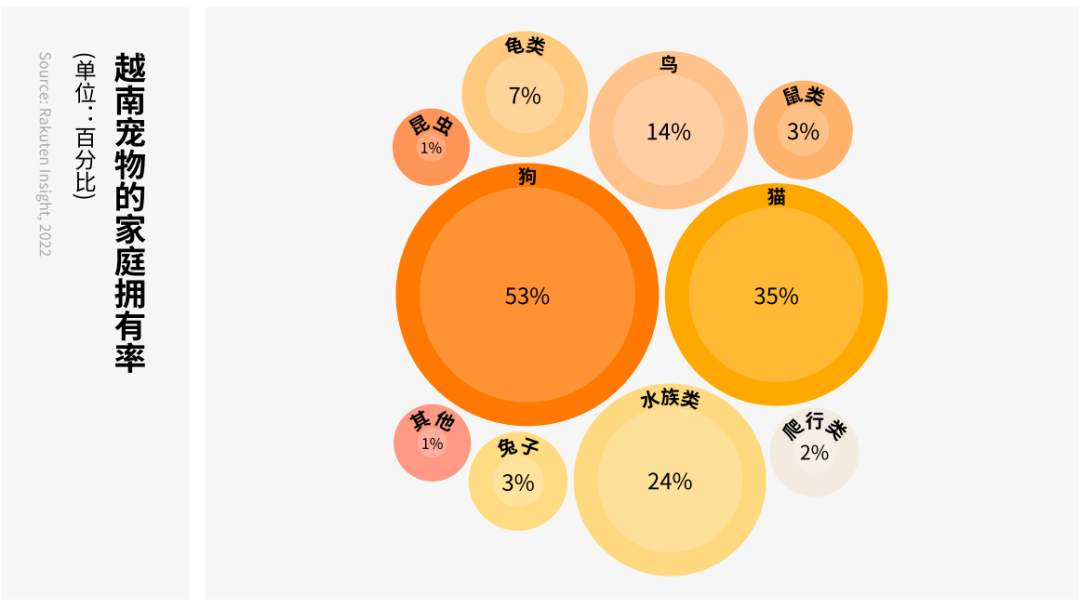

在宠物家庭拥有率上,越南宠物犬为53%、宠物猫为35%,其次是水族类(24%)、鸟类(14%)。

越南富裕年轻人时尚代表养宠生活方式正在推动当地宠物行业市场快速发展,包括宠物食品、健康护理/卫生保健、清洁产品、水疗/美容在内的宠物用品及服务都迎来新增长。

购买最多的是宠物食品,主要为狗粮和猫粮。根据Statista发布的数据显示,2023年越南宠物食品的收入为7050万美元。预计该领域2023年至2027年期间将以9%年复合增长率增长。

在对宠物的消费频次上,越南宠物主每月对狗的购物需求在1-2次,在猫的消费次数上比狗多,每月达到2-4次,对于既养狗也养猫的宠物主,消费次数会更多,一般每月需购物4-6次。

不仅如此,越南的宠物主在购买相关宠物用品或服务之前,87%的宠物主会通过在线搜索,76%的宠物主比较看重产品评价,42%的宠物主向朋友了解,而30%的宠物主会先咨询专家。

在电商渠道中,38%的越南宠物主从如Shopee、Lazada、Tiki等在线购物网站购买。

2025-12-15

2025-12-12

2025-12-11

2025-12-11

2025-12-10

2025-12-09